アマゾンのこれまでの業績と株価を振り返り、今後の業績と株価の予測をしたいと思います。日本でもおなじみの、ECショッピングサイトを経営しているアマゾン(Amazon)ですが、クラウドビジネスも大きく伸びてきており、これまでアマゾン株は高いところまで買われてきました。この記事の主要なポイントは次の3点です。

(1)アマゾンは大きく利益を出しているが、それをガンガン新規投資に回して会社が急成長している。

(2)アマゾンはECサイトの会社と思われているが、実はAWSという企業向けのクラウドサービスのほうが利益が大きい。

(3)株価は非常に高値水準で、現在の売り上げ規模の4.6倍程度までの成長を織り込み済みである。

詳細は以下の記事をどうぞ。

アマゾンは米国のインターネット通信販売の最大手ですが、実はクラウド分野も非常に強い企業です。クラウドとは、クライアント側(この場合だとアマゾンの顧客企業)のコンピューターにシステムを置くのではなく、サービス側(この場合だとアマゾン)にシステムをおくITシステム構築の方法です。これにより、自社でコンピューターのメンテナンスをしなくてすみ負担が減るので、最近の企業はこのクラウドにシステムを移行するところが多くなってきています。アマゾンは、このクラウド分野でも急成長しています。

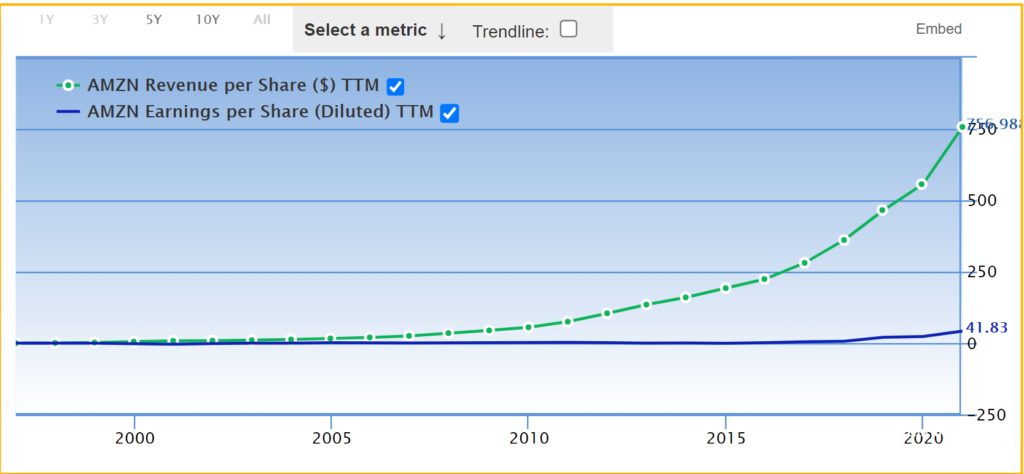

下図がアマゾンの一株あたりの売上高(緑)と利益(青)です。

ここ10年以上にわたってアマゾンの売上高は急拡大しており、今後もさらに拡大していきそうな雰囲気です。一方、利益の方は売り上げ程には伸びておらず、若干の上昇といった感じです。そして、アマゾンは配当も出していません。

この現象をどう考えたら良いでしょうか?二つの可能性が考えられます。

(1)ひとつはセールスやキャンペーンなどの安売りで売値を下げ、利益を削って、売り上げを拡大させている可能性です。

(2)もう一つの可能性は粗利という形では十分利益がでているが、新規投資をたくさんやって沢山ある利益を投資に回して表面的に利益が少なく見えている可能性です。

この二つの可能性がありますが、アマゾンの場合はどっちでしょうか?

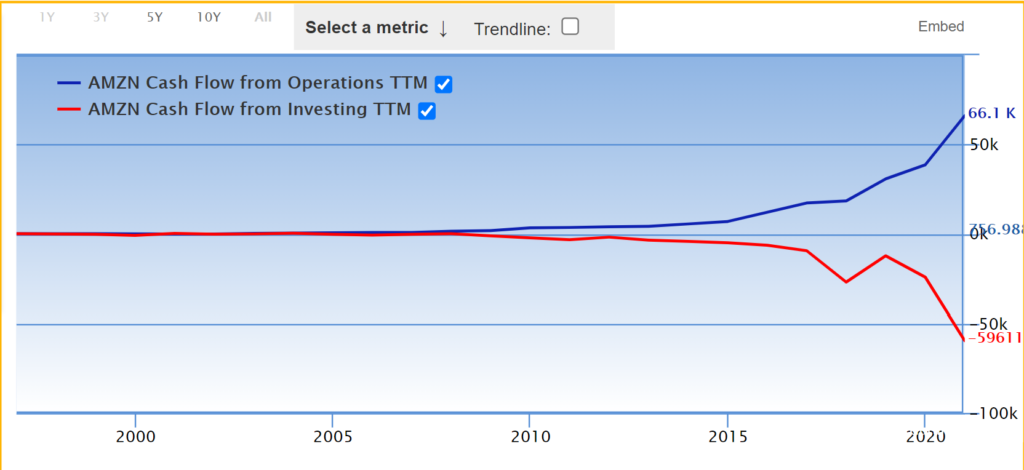

結論的にいうと(2)です。この理由を知るには、上図のキャッシュフロー計算書を見るとわかります。アマゾンのキャッシュフロー計算書を見ると面白い事がわかります。具体的には上図の営業キャッシュフローと投資キャッシュフローをみてください。アマゾンの営業キャッシュフロー(上図青色)は右肩上がりに上昇してきますが、投資キャッシュフロー(上図赤色)はマイナス方向に右肩下がりに減少しています。この形はまるでワニの口のような感じす。

これでわかることは本業ではしっかり儲けて、大きな営業キャッシュフローを出しているが、この儲け分をそっくり新規投資つまり投資キャッシュフローに回しているということです。このガッツリもうけて、さらに新規投資に回すサイクルがアマゾン急成長の原動力ですね。

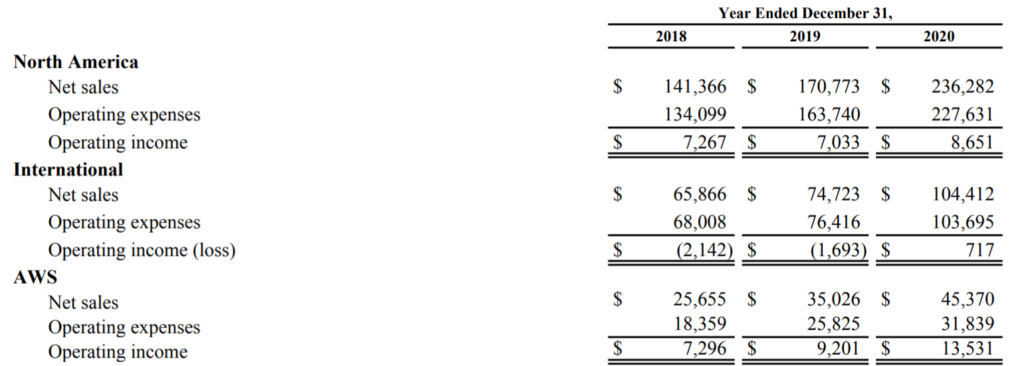

次にアマゾンのセグメント別の売り上げ、利益状況をみてみましょう。アマゾンをセグメント別で見ると、北米と海外、AWSの3つのセグメントがあります。最初の項目の「北米」とは、北アメリカ(アメリカ、メキシコ)などでのアマゾンEC(アマゾンショッピング)のセグメントです。2番目の項目の「海外セグメント」は海外でのアマゾンECのビジネスです。日本のアマゾンショッピングもこれに含まれます。

最後は「AWS」のセグメントです。AWSとは何かご存知ない方もいると思いますので、少し解説します。AWSはいわゆるクラウドサービスで、サーバーなどのコンピューターリソースを顧客企業にレンタルするものです。レンタルサーバーといった感じですね。今は、大手の企業も自社のITシステムを自社内ではなく、アマゾンからサーバーを借りて運用(AWS)しています。AWSが通常のレンタルサーバーと異なるのは、サーバーの容量などの能力を簡単にスケールさせることができることです。このために、大手企業などがこぞってAWSでシステムを運用し始めています。クラウド分野はこれからのIT業界の主戦場になりそうです。

次の表がアマゾンのセグメント別の売上、利益の表です。

この表をわかりやすくグラフ化すると以下のようになります。次のグラフ化セグメント別の売上高の推移です。

売上高は北米EC、海外EC、AWSのどのセグメントも順調に成長しています。売上高でみると、北米ECの成長率が高いですが、営業利益でそれぞれのセグメントをみるとどうでしょうか?

次のグラフが、セグメント別の営業利益の推移です。

海外ECはようやく黒転してきました。海外のECビジネスは成長の余地が大きく、さらに投資をどんどん加速して成長を続けそうです。また、営業利益でみると、AWSの営業利益が一番伸びています。AWSのセグメントの売り上げは45ビリオンドル(4兆5千億円くらい)で、営業利益は13ビリオンドルですので、営業利益率で28%と非常に高いです。

最新年のセグメント別の営業利益の比率をグラフにすると以下のようになります。

AWSセグメントは、アマゾンECを上回る利益を稼ぎ出しており、これから非常に有望なセグメントになると思われます。クラウドの成長率は驚異的で利益率も高くECビジネスを抜いてアマゾンの主要セグメントになっています。アマゾンは今後も高成長を続けるでしょう。

リーマンショックの時にもアマゾンは業績にそれほど影響はありませんでした。アマゾンは成長段階にあったので、景気の影響を受けなかったのかもしれません。ただし、EC市場が成熟してしまうと少なくともECビジネスの方は景気循環の影響を受けるかもしれません。一方、AWSクラウドビジネスは今後も景気の影響は受けにくいディフェンシブなビジネスであり続けると思われます。理由は、アマゾンの顧客は、AWSクラウドを導入している自社のシステムを、景気が悪いからといって止めるわけにはいかないからです。携帯電話ビジネスが、景気に強いディフェンシブなビジネスであるのと同じ理由です。

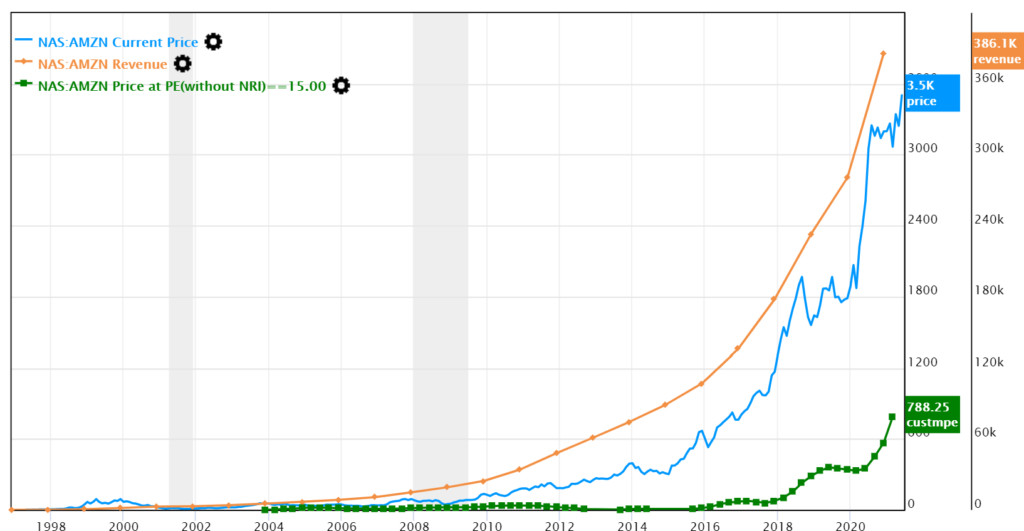

自己資本比率は29%と米国の会社らしく低い数字です。また、ROEは来期予想で27%と良い数字です。資本効率が良いですね。下図がアマゾンの株価です。

現在(2021/7/1)のアマゾンの株価は3440ドルで、EPSが42.66ドルなので、PERは80倍と非常に割高水準です。PBRを見ても18倍と割高です。この株価は、アマゾンの今後の成長を織り込んだ価格になっています。では、一体アマゾンの今後どれくらいの成長まで、この株価に織り込まれているでしょうか?

一つの考え方としては、一般論として総売上高、総資産と時価総額がだいたい同じオーダーの数字になるという考え方があります。この考え方を使うと、今アマゾンの一株あたりの売り上げが756ドルなので、これがアマゾンの現在株価の3510ドルまで成長すると考えると、約4.6倍までの成長が現在の株価に織り込まれていると考えられます。

ここで、利益ではなくて売上高で今後の成長の織り込み度合いを測ったのには理由があります。それは、現在アマゾンは儲けた利益を積極的に投資に回しており、利益ではアマソンの現在の実力を正確に測れないと考えられるからです。

まとめると、アマゾンは急成長を続けており、今後も成長が期待できます。一方、株価は今後の4.6倍程度までの成長を織り込んでおり、だいぶ割高水準かもしれません。しかし、株価の調整場面があって、少し割安感が出てきたら投資しても良いかもしれません。

投資のリスクとしては、アマゾンの今後の成長が想定より良くならない場合です。ECサイトだと、今のところ中国以外の世界の国々ではアマゾンが一強ですが、将来アリババやその他の競合が市場に食い込んできた場合、成長の阻害要因になるでしょう。また、クラウドでも、グーグルやIBMなどの競合がこの市場でのし上がろうとしています。ECサイトもクラウドも競争の激しい分野ですので、今後のアマゾンの動向には目が離せません。