資産運用・投資をするうえで、重要なのはアセットアロケーション(資産配分)です。国内・海外の株式、債券や不動産に適切に分散投資しなければ、安定的に資産を増やしていくことは難しいでしょう。

この記事の内容をざっくりとまとめると次のようになります。

⑴ 資産を適切に分散投資(アセットアロケーション)することにより、資産を大きく減らすリスクを減らし、経済成長を取り込んだ効果的でリスクの小さい資産運用をすることができる。

⑵ アセットアロケーションの基本として、国内株式、海外株式、国内債券、海外債券、不動産に均等に投資する方法がある。

⑶アセットアロケーションの資産配分比率を維持するためにリバランスをする必要がある。

⑷ 景気の波に合わせて、資産配分比率を変える攻撃的なアセットアロケーションで大きく資産を増やすことができる。

アセットアロケーションをしなければいけない理由

世界の経済、日本の経済は長期的に見てみると確実に成長してきましたし、これからも成長するでしょう。この確実に成長していく経済成長を効果的に取り込むような資産運用をしていくことが重要です。

この資産運用をするときに重要なのが、アセットアロケーション(資産配分)です。アセットアロケーションとは持っている資産を、どのような割合で異なる性質の金融資産に振り分けるかという資産運用技術です。

例えば、現金や定期預金が安全だということで自分の持っている全資産をすべて日本円でもっていると、インフレーションが来た時に、実質的に資産が大きく目減りしてしまいます。だからと言って、逆に資産の大部分を株に投資していたとすると、景気が悪くなった時に大きく資産を毀損してしまいます。

また、不動産は無くならから安全というわけでもありません。これから日本の人口減少で土地の価格が下がっていくことも十分考えられるますし、マンションの場合は地震で潰れることもあり得ます。

この世に絶対安全な資産などありません。「卵は一つの籠に盛るな」の格言にもあります。だからこそ異なる金融資産に分散投資しておくことが重要です。

そのための方法論がアセットアロケーション(資産配分)というわけです。

GPIFの資産配分(アセットアロケーション)

個人投資家の資産配分(アセットアロケーション)を決めるのに参考になるのが、国の公的年金(GPIF)の運用方針です。

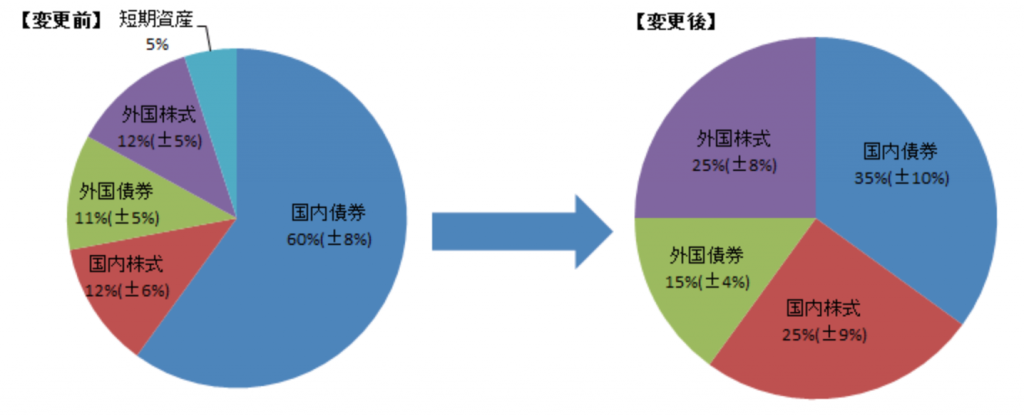

日本の年金の運用をしているGPIF(年金積立金管理運用独立行政法人)の資産配分を次の図でみてみましょう。

(https://www.sbisec.co.jp/より引用)

左側がアベノミクスによる年金の運用方針の変更前の資産割合です。右側が変更後の資産割合です。

年金資産の運用方針変更前は、国内債券が60%とリスクを大きく取らない運用方針でした。ところが運用方針変更後は国内債券の割合が大幅に減り、国内債券35パーセント、外国債券15パーセント、国内株式25パーセント、外国株式25パーセントとなりました。みなさんの年金の原資であるGPIFは、国内・海外合わせた株式の割合が50パーセントと以前より積極的な資産配分になりました。

この運用方針の変更は、政府として何としても株価を支えて上昇させていくという決意の表れと見ることができます。もし、経済が悪くなり、株価が下がるとGPIFへの批判も大きくなり、政権維持も難しくなるでしょう。しかし、このポートフォリオを見ると政府もGPIFも、株価に関して強気な見方をしているようです。

我々もGPIFのアセットアロケーションを出発点にして考えてみましょう。ただ、GPIFの資産配分先である国内外の株式、債券の他に不動産も加えてアセットアロケーションを考える必要があります。

リスク資産と安全資産

国内債券、海外債券、国内株式、海外株式、不動産などの各資産の特性を把握しておく事はアセットアロケーションで重要です。

基本的に資産は、景気が良い時に価格があがり景気が悪い時に価格がさがる「リスク資産」と、その逆の動きをする「安全資産」に大別することができます。次なようにまとめられます。

リスク資産:景気が良い時に価格が上がるが、景気が悪い時には価格が下がる資産。国内、海外の株、不動産など

安全資産:景気が悪い時には価格が下がらないが、景気が良い時には債券利回りやインフレの影響で相対的に価値が下落する資産。リスク資産とは逆の動きをする。国内、海外の債権、現金(日本円、外貨)など

リスク資産には株式と不動産がありますが、両者共に基本的には景気に対して同じような動きをします。ただし、株式の方が不動産よりも値動きの幅(ボラティリティ)が大きいです。株式が50パーセント上昇(下落)すれば、不動産は10パーセントくらい上昇(下落)するといった感じです。

一方、安全資産には債券と現金があります。債券は国債と社債がありますが、ここでは債券として国債のみを考えます。社債は、国債の利回りにその会社のリスクプレミアムがのっているだけと考えられます。

基本的に景気が良くなると債券利回りは上昇して、債券価格は下落します。つまり、債券の場合、利回りと価格は反対の動きをすることに注意しましょう。

また、現金は絶対に安全な資産のように思えますが、それは違います。景気が良くなると少しインフレになりますので、相対的に現金の価値が下がります。また、景気が悪くてもインフレになる場合(悪性インフレ、スタグフレーション)があり、その場合も相対的に現金の価値は下がることに注意する必要があります。

債券や現金は安全資産といわれますが、インフレで価値が下がることを考えれば本当の意味での安全資産ではありませんね。。。

とにかく基本的に、資産は景気の変動に対してプラスに相関するリスク資産(国内、海外の株、不動産)と、マイナスに相関する安全資産(国内、海外の債権、現金)に大別することを押さえておけば良いでしょう。そして、アセットアロケーションでは、これらの資産にバランスよく投資することが重要です。

個人投資家の資産配分(アセットアロケーション)

長期投資におけるパフォーマンスはこのアセットアロケーションが適切にできているかどうかにかかっています。

個人投資家の場合、多くの場合不動産をもっていることが多いので、国内外の株、債権、現金の他に不動産のことも考えないといけません。

最適なアセットアロケーションは人によって異なりますが、GPIFを参考にすると、次のような配分を基本ポートフォリオとして推奨します。

国内債券:20パーセント

国内株: 20パーセント、

外国株: 20パーセント、

外国債券: 20パーセント

不動産: 20パーセント

上は基本的にGPIFのポートフォリオに不動産を加えたものをです。GPIFでは各資産に少し傾斜配分されていました。ですが、運用しやすくするために、上の推奨ポートフォリオはそれぞれの資産に均等割にしてあります。

上のポートファリオを景気に対する感応度で分類してみます。景気に対して大きく反応する国内株式、海外株式に合計40パーセント、景気に対して中程度に反応する不動産に20パーセント、景気に対して安定的な国内債券40パーセントの配分になっています。つまり、次の通りです。

景気に大きく反応する資産 60パーセント (内訳 国内株式、海外株式)

景気に中程度反応する資産 20パーセント (内訳 不動産)

景気に対して安定的な資産 40パーセント (内訳 国内債券、海外債券)

また、上のポートフォリオの資産を国内・海外別で見てみると次の通りになります。国内資産としては国内株式と国内債券、そして不動産をいれて60パーセントです。そして、海外資産としては海外株式と海外債券を合わせて40パーセントになります。つまり、次の通りです、

国内資産 60パーセント (内訳 国内株式、国内債券、不動産)

海外資産 40パーセント (内訳 海外株式、海外債券)

このポートフォリオは景気に対する変動幅においても、国内・海外の比率においてもバランスのとれた良いアセットアロケーションといえるでしょう、

資産配分の観点から不動産を購入するときの注意点

個人投資家の場合、自宅用などにマンションなどの不動産を買うと、不動産の価格の高さから資産の大部分を不動産が占めることになりがちです。これは、資産バランスの良い配分を目指すアセットアロケーションの観点からはよくありません。

4000万円程度の持ち家ならば、2億円くらいの資産がないと上の比率のアセットアロケーションにはなりません。一般家庭でそこまで資産がある人はあまりいないと思いますので、持ち家世帯の大多数の人は資産配分が不動産に偏り過ぎています。

戦後からバブル期前までは、ローンを組んで資産の大部分を不動産で持つという戦略はそれなりに理にかなっているものでした。バブル期まではローンを組んで不動産を買っても不動産価格自体が上昇したので、結果的にハッピーエンドになりましたが、バブル期以降に大きくローンを組んで不動産を購入した人は、不動産価格の下落とローンの残高で苦しんだ人も多いです。

ローンを組んで不動産を買うということは、家庭の貸借対照表で考えると負債を増やして総資産を膨らませるということです。その結果、総資産の大部分が不動産になっているわけです。ローンでリバレッジをきかせているので、もし不動産価格が下落すると家庭のバランスシートが債務超過になってしまいます。実質借金世帯になるわけですね(笑)

今後、日本は人口減を迎えますので不動産価格は下がりやすい傾向が続くでしょう。ローンを組んで必要以上に大きな不動産の買い物をすることには慎重になった方が良いでしょう。

また、不動産投資の代わりに、不動産の投資信託(REIT)への投資はお勧めしません。REIT は、色々な不動産への分散投資になっているようで一見すると良さそうですが、旨味のない不動産への出資や不動産管理などの隠れた手数料が莫大で個人投資家には旨味がないでしょう。RIETは一部の専門家からは「ババ抜きの最期のババ」と言われています(笑)

リバランス

さて、一旦決めたアセットアロケーションを維持する方法を説明します。景気などの影響で各資産額は時とともに変動していきます。そのため、一旦決めたアセットアロケーションの資産配分比率を維持するために、リバランスということをしなければいけません。

リバランスとは、資産価格が上がって保有比率が上昇したものを売り、資産価格が下がって保有比率が下落したものを買い、元の資産保有比率に戻すという売買です。

例えば、景気が良くなり株価が上がった場合は、資産における株価の割合が増えるので株を売ります。株価が上がったところで売るので合理的な売買ですね。また、逆に景気が悪くなって株価が下がった時には株を買いまします。株価が安くなったところを買うので、これも合理的なわけです。

つまり、資産配分比率を維持するために、高いところを売り、安いところを買うという売買を繰り返すのがリバランスです。このリバランスをする過程で、利益を出すことができ資産を増やすことができます。

リバランスはとても合理的で良い投資手法ですが、リバランスで損失をする場合があるので注意が必要です。それは下がって買い増した資産の価格がさらに下落したまま戻らない場合です。個別株の場合は倒産する場合もあるので、この場合もリバランスで大きな損失を出すことになります。

ただ、株資産の場合でもインデックスで考えた場合は、長期的には株式インデックスはある程度は元に戻ると考えられるので、リバランスは合理的な売買と考えられます。

もし、ある資産の価格が下落したまま戻らないと予想する場合は、その資産への配分比率を大幅に下げるかゼロにすべきでしょう。

景気循環に合わせたより攻撃的なアセットアロケーション

ここまで説明してきたアセットアロケーションは、景気の循環では資産配分比率を変えない保守的なアセットアロケーション(GPIFもそうです)ですが、より攻撃的にアセットアロケーションをする方法もあります。

攻撃的なアセットアロケーションは、景気の波に合わせて資産配分比率を変える資産運用方法です。景気の波はだいたい10年くらいのスパンでやってきます。景気が過熱している時にリスク資産の比率を下げ、景気の底(不景気)でリスク資産の比率を意図的にあげる方法です。

具体的な比率としては次のようなものが考えられます。まずは、景気が良くなりそろそろバブってきたと思われる頃(景気過熱時)の資産配分比率を次のようにします。

(景気過熱時)

国内債券:30パーセント

国内株: 10パーセント、

外国株: 10パーセント、

外国債券: 30パーセント

不動産: 20パーセント

上記のように、景気過熱時には、景気の悪化に強い安全資産の国内債券と国外債券の比率を30パーセントまで高めます。

景気が過熱しているかどうかを判定する良い基準は、週刊誌とかで投資を煽ったり、株価はあと3倍になるとか極端な事をいう専門家と言われる人達が出てきた時です。素人がガンガン株を買い始めたら、そろそろ逃げどきですね(笑)上記のように国内・国外の株を売って、債券を買いましょう。

逆に景気が底の時、つまり不景気の真っ只中のときの資産配分比率は次の通りです。

(景気の底の時(不景気))

国内債券:10パーセント

国内株: 30パーセント、

外国株: 30パーセント、

外国債券: 10パーセント

不動産: 20パーセント

景気の底(不景気の真っ只中)では、国内株式、海外株式の比率を30パーセントまで高めます。不景気が底を打つ時期の見極め方法は、やはり週刊誌が危機を煽り、専門家といわれる人たちがもう株は二度と上がらないとか、株はさらに半値になるとか極端な事を言いだし始めたら、不景気もそろそろ終わりです(笑)素人が諦めて、塩漬け株を売り始めたら、こっそり安値で良い株を買い集めておきましょう。

まとめると、攻撃的なアセットアロケーションでは、景気が過熱している時に国内・海外の債権の比率を上げ、逆に景気が底の時には国内・海外の株の比率を上げます。

景気循環の波をしっかり見定めれば、全資産を大きく膨らますことができるしょう。

まとめ

安全と思われる現金でさえ一つの資産に集中投資をしていると、思わぬ損失を出すことがあります。これを防ぐと同時に、経済の成長を余すことなく取り込むように安定的で効率的な資産運用をするために適切なアセットアロケーションが必要であることを説明しました。

また、個人投資家に適切なアセットアロケーションとして、国内株式、海外株式、国内債券、海外債券、不動産の5つの資産に均等分散投資をお勧めしました。そして、この投資比率を維持するためにリバランスをして、少しづつ運用益を出していきます。

そして、景気循環にあわせて資産配分比率を変える攻撃的なアセットアロケーションを紹介しました。

景気の変動や各自の状況にあわせてアセットアロケーションの戦略を十分に練って、資産運用をしていきたいですね。