アベノミクス相場が一段落して、日本株は調整段階に入っています。アメリカの利上げ、日銀のさらなる金融緩和、中国の債務問題など相場の材料には事欠きません。バフェット指標を用いて、今後の日本株の割高、割安感を探ってみたいと思います。

バフェット指標は、著名米国投資家のウォーレン・バフェット氏が考案した指標です。バフェット指標は、各国の株式の時価総額とGDPの比の値です。これを用いると、その国の株式全体が割高か割安かを判断することができます。

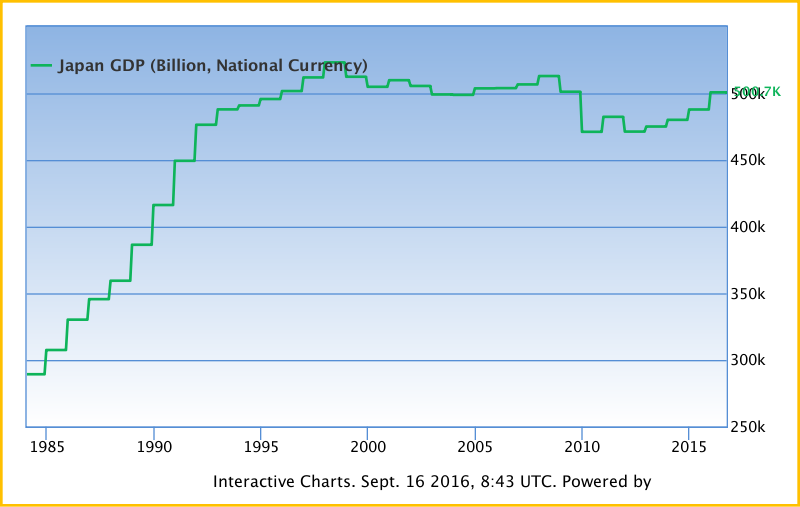

日本のGDPの推移

まず、バフェット指標の分母に当たるGDP(国内総生産)を見てみましょう。下図が、日本のGDPの推移です。日本の企業などが一年間に生み出した付加価値(利益)の総和がGDPです。

1990年頃まで続いたバブル景気が終わり2000年以降になると、日本のGDPは成長しなくなってしまいました。順調に成長している米国のGDPとは対照的です。

人口減で日本は需要が飽和状態になっているのにもかかわらず、海外の需要を取り込めている企業が少ないのがGDPが増えない原因です。豊富な供給に対して需要が伸びないため(デフレギャップ)に、日本ではデフレが起きています。日銀が金融緩和をしてもデフレギャップは解消されないので、株や不動産などの資産価格だけ上がるという現象が日本で起きています。

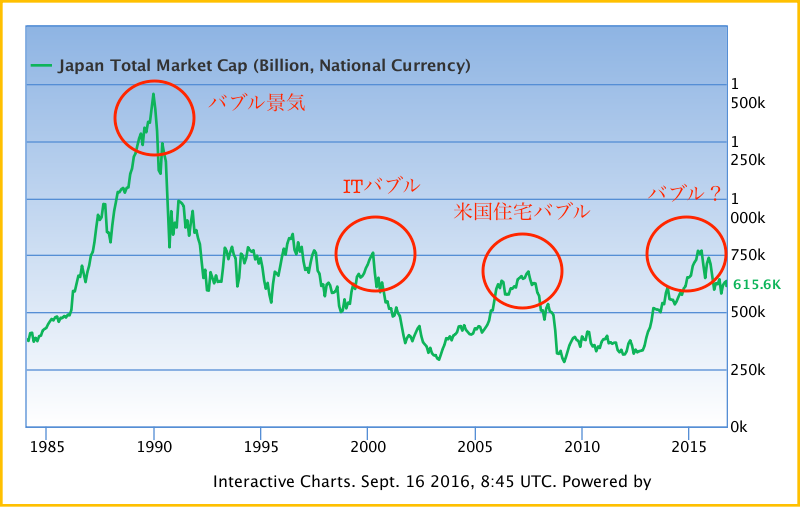

日本の時価総額の推移

次に、バフェット指標の分子の時価総額について見てみましょう。下図が、日本の株式全体の時価総額です。

日本の時価総額の推移を見てまず気づくことは、日本のバブル景気によるピーク(1990年頃)です。このピークが大きく過ぎるために他のピークが小さく見えます(笑)残りのピークとしては2000年頃のITバブルと、2007年頃の米国住宅バブルがあります。現在の株価水準も直近二回のピークと同じ位の水準になっています。

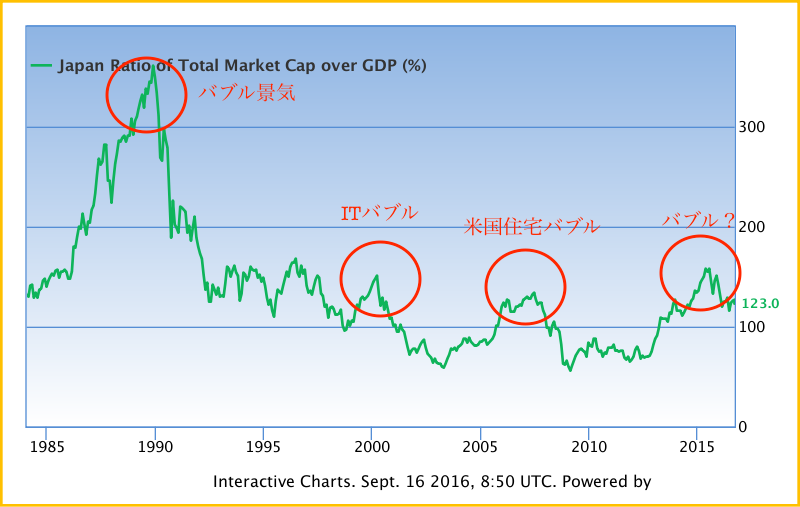

日本のバフェット指標

次に日本のバフェット指標を見てみましょう。バフェット指標は時価総額をGDPで割った値です。

やはりバブル景気のころのピーク(1990年頃)が際立っています。この時はバフェット指標が300%を超えています。通常、バフェット指標は100%位の値をとることが多いので、バブル景気の頃は異常ですね。最近で目立つのが2000年頃のITバブル、2007年頃の米国住宅バブルです。バブル景気のころのピークが大きすぎて、直近のピークが小さく見えますが、それでもITバブル、米国住宅バブルの両方ともバフェット指標は120%を超えていて十分に割高水準です。

現在のバフェット指標はITバブル、アメリカ住宅バブルのころと同水準です。株価水準は割高と言えるでしょう。

日本株に投資すべきか?

バフェット指標はから見ると日本株は割高です。またアメリカのバフェット指標も高水準であり、日米共に株価は高値圏にあると言えるでしょう。

日本株、米株ともに、これからの投資は慎重にしたほうが良いでしょう。