衣料小売り大手のファーストリテイリング(9983)としまむら(8227)のビジネスモデル、業績と株価の比較をしてみたいと思います。そして、どちらの方が投資先として適当か考えてみたいと思います。

ファーストリテイリングはユニクロやGUのブランドを世界的に展開している衣料小売の企業です。そして日本国内では衣料小売最大手の会社です。ファーストリテイリングのビジネスの特徴はSPAです。SPAとは生産から販売まで一貫して自社で行うビジネスモデルです。これによりコストをさげることができ、リーズナブルな値段で高品質なものを販売できるようになります。

ファーストリテイリングのユニクロ、GUは安くて高品質だけどファッション性は低いというイメージがありましたが、実はファッション好きの人にとっても高評価な商品をたくさん出しています。安くてファッション性も高いということで、ファション好きな人達にも高人気です。

一方のしまむらはファーストリテイリングとは違うビジネスモデルで経営しています。しまむらは衣料を仕入れて販売するという典型的な小売り商売をしていますが、店舗を標準化することでコスト削減を図っています。しまむらは一部、プライベートブランドもやっていますが、生産から販売まで一貫してやっているファーストリテイリングとは全く異なるビジネス方式ですね。

また、ファーストリテイリングは海外展開を積極的にやっていて、もはや世界的な国際企業となっていますが、一方のしまむらのビジネスはまだまだドメスティック(国内)にとどまっています。

さて具体的にファーストリテイリングとしまむらの業績の推移を見ていきましょう。

売上高と純利益の推移

一般的に売上高、純利益の推移の理想形は当然右肩上がりです。これに加えて売上に対する純利益の割合(売上高純利益率)が高い方が良いですね。ただ、この売上高純利益率の平均は業態によって大きく違います。ファーストリティリングやしまむらなどの衣服などの小売業界はどうしても売上高純利益率は小さくなりますので、その辺は割引いて考える必要があります。

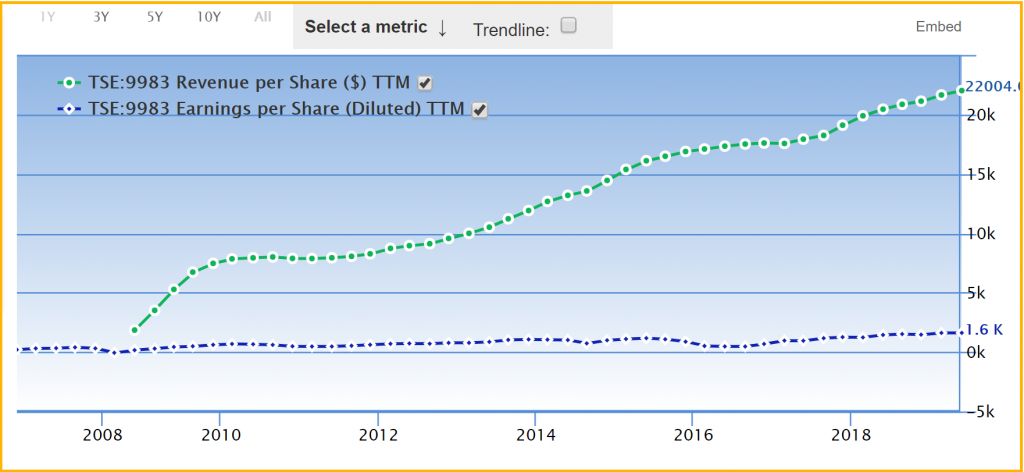

それではさっそくファーストリテイリングとしまむらの売上高(緑色)と純利益(青)の推移をそれぞれ見てみましょう。

ファーストリテイリングの売上高は見事な右肩上がりで良い形です。純利益は売り上げに比べてだいぶ小さくて上図では見にくいですが、純利益のほうもしっかり伸びてきています。次にしまむらを見てみましょう。

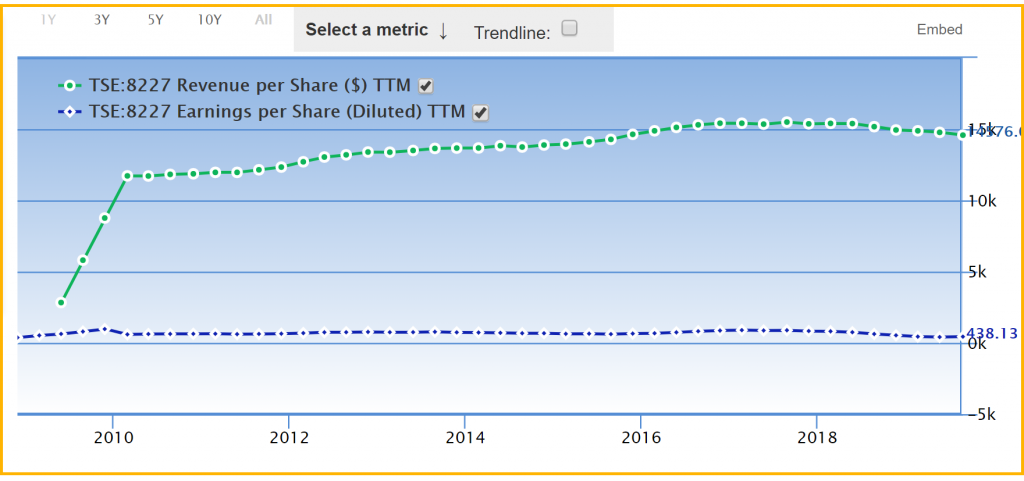

一方のしまむらの売上高と純利益の推移はヨコヨコで停滞感が否めません。

ファーストリテイリングとしまむらの両者の売上高を比べると、やはりファーストリテイリングの成長の方が圧倒的です。純利益もしまむらは横横なのに対して、ファーストリテイリングは着実に伸びてきています。売上高と純利益の推移を見ると、しまむらよりファーストリテイリングのほうに軍配が上がりますね。

キャッシュフロー

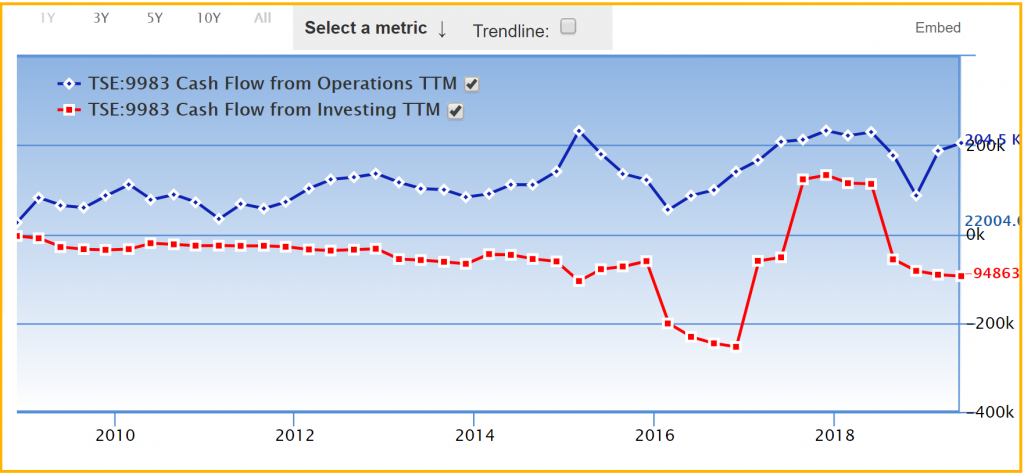

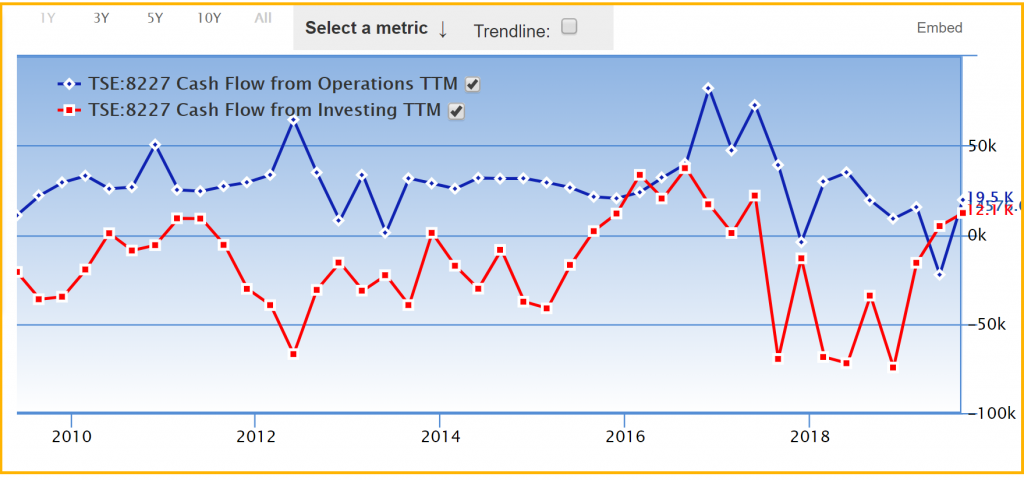

一般的な基準としてはキャッシュフローの良い狀態の基本は営業キャッシュフローがプラス、そして投資キャッシュフローがマイナスが良い形です。そして営業キャッシュフローのプラスが投資キャッシュフローのマイナスを上回っていることも重要です。言い換えるとフリーキャシュフロー(営業キャシュフローと投資キャシュフローを足したもの)がプラスということです。さらに欲を言えば、営業キャッシュフローが右肩上がりに上昇し、投資キャッシュフローが右肩下がりに下落していわゆるワニ口の形をしていることがよく、これは急成長している企業の特徴です。

さて、次の二つの図はファーストリテイリングとしまむらの営業キャッシュフロー(青)と投資キャッシュフロー(赤)の推移をそれぞれ示しています。

ファーストリテイリングの営業キャッシュフローは右肩上がり、そして投資キャッシュフローは営業キャッシュフローの範囲内で推移していてとても良い形をしています

(しまむらのキャッシュフロー)

一方のしまむらの営業キャッシュフローは上下に乱高下しており、さらに上昇しているわけでもなくあまり良い形ではありません。

一方のしまむらの営業キャッシュフローは上下に乱高下しており、さらに上昇しているわけでもなくあまり良い形ではありません。

キャッシュフローの推移を見ても、しまむらよりもファーストリテイリングに軍配が上がります。

セグメント

日本は人口減、少子化で国内市場がこれからますます小さくなっていくので、一般的にセグメント別では海外の売上、利益の比率が大きいことが良い形です。

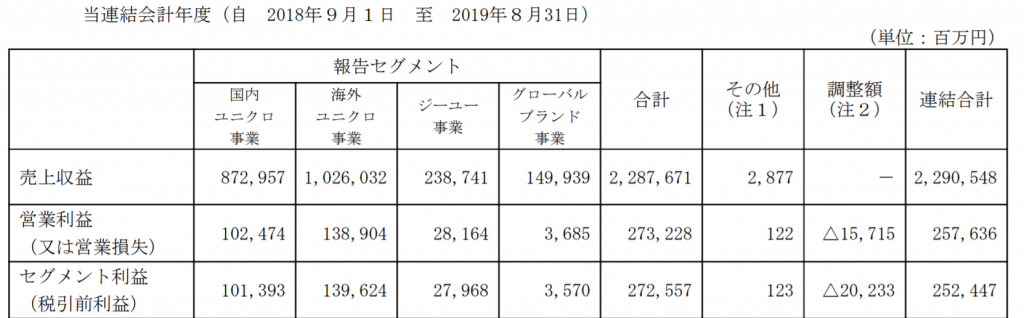

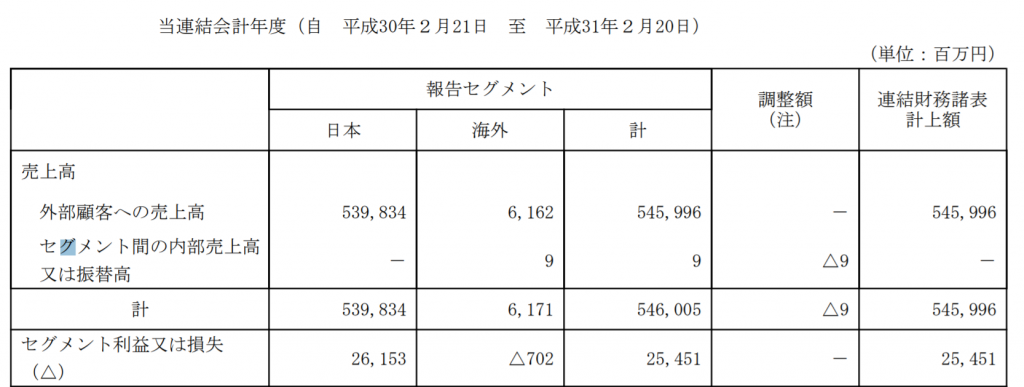

次の表はそれぞれファーストリテイリングとしまむらのセグメント別の売上、利益の表です。

ファーストリテイリングは海外ユニクロ事業が国内ユニクロ事業よりも売上高、利益ともに大きくなっていて、最大セグメントとなっています。ファーストリテイリングはもはや世界でビジネスをしている国際企業と言えるでしょう。

一方のしまむらは、海外の売上高、利益ともに日本国内の売上高、利益のたった数パーセントです。しまむらは日本国内市場中心の国内企業と言えるでしょう。

セグメント別情報を見ると、国内中心のしまむらよりは、すでに国際企業となっているファーストリテイリングの方が魅力的です。

株価と理論株価

一般的に理論株価は着実に右肩上がりで、株価は理論株価に対して高すぎないことが理想です。

ファーストリテイリングとしまむらの株価(青色)と理論株価(黒色)の推移をそれぞれ見てみましょう。

(ファーストリテイリングの株価(青色)と理論株価(黒色))

ファーストリテイリングの理論株価は右肩上がりに成長しています。それと共に株価も上昇していて良い形ですね。ただ、株価が理論株価を大きく上回っており割高感があります。

ファーストリテイリングの理論株価は右肩上がりに成長しています。それと共に株価も上昇していて良い形ですね。ただ、株価が理論株価を大きく上回っており割高感があります。

(しまむらの株価(青色)と理論株価(黒色))

一方のしまむらは理論株価が上下動が激しく最近になって激しく落ち込み良い形とはいえません。株価も理論株価に引きずられるかたちでほぼ同じ形で上下動しています。

まとめると海外展開の差、そして財務内容から行ってもファーストリテイリングの方がしまむらよりも圧倒的に良い投資対象と言えるでしょう。ただファーストリテイリングは現在株価がだいぶ割高状態にあるので、何か一時的な原因で株価が下がったところで押し目買いをするのが良いでしょう。

*投資は自己責任でお願いします。