東証1部のマンダム(4917)は、ギャツビーやルシードなどの男性用化粧品メーカーで、国内最大です。コンビニなどでもマンダムの商品をよく見かけることと思います。

マンダムは女性用にも販売していて、大まかにいってマンダムの売上の6割が男性用で、3割が女性用、そして残り1割がその他です。マンダムは海外進出にも積極的で売上の4割が海外です。特にインドネシアを中心としたアジアに進出しています。

近年、若者のみならず年配の男性も年々美容に対する意識が高まってきました。化粧水や乳液などスキンケアを日常的に行う人が増えてきています。コンビニなどでも男性用美容化粧品のコーナーが大きなスペースを取るようになってきました。マンダムは、このような男性化粧品市場の拡大に伴い今後成長が有望な優良銘柄と考えられます。

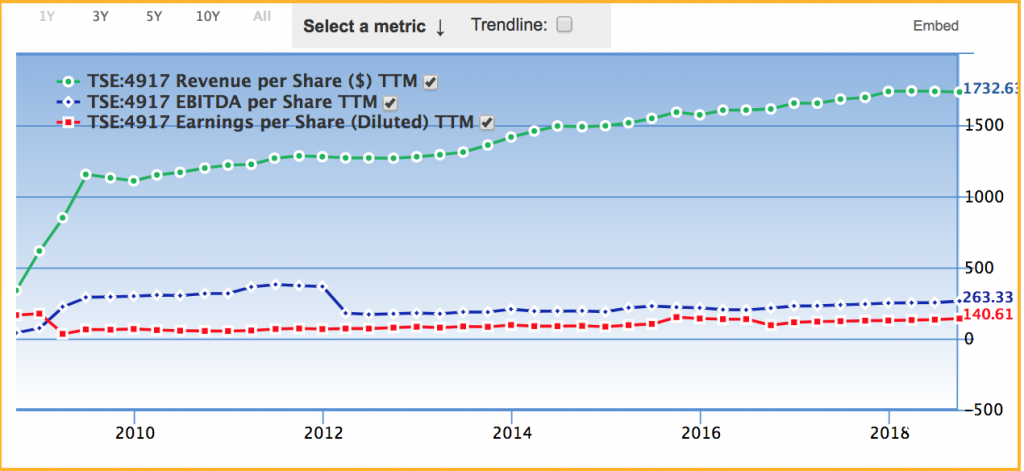

まず、マンダムの売上高(緑色)、EBITDA(青色)、純利益(赤色)の推移を見てみましょう。

マンダムの売上高(緑)は年々伸びており、順調に成長していることがわかります。男性化粧品市場の拡大と海外進出の深化に伴い、マンダムの売上高は今後も増加していくと思われます。

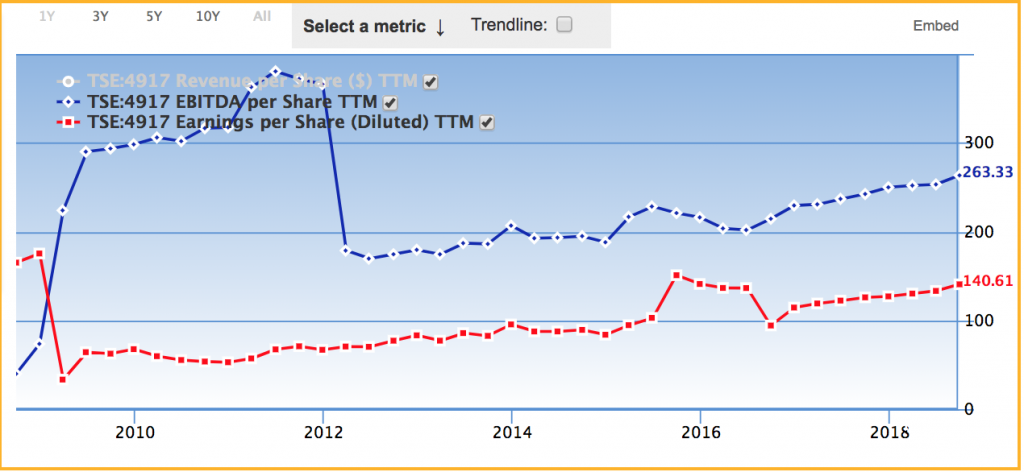

次に上図で売上高を抜いて、EBITDA(青色) と純利益(赤色)の推移だけを表示させたものが下図です。

EBITDA (青色)の方は多少のデコボコがありますが、EBITDA(青色) も純利益(赤色)も年々順調に増えていますね。マンダムは売上高、営業利益率がどの年も大体10%程度あり、利益率の高いビジネスをしていますね。

マンダムに限らず化粧品業界は原価率が低く、ブランドさえ確立すれば利益率の高い安定的なビジネスが展開できます。利益率の高い化粧品ビジネスをしている典型的な企業にはP&Gや花王が挙げられます。また、化粧品は景気の影響を比較的受けにくいビジネスです。これは、景気が悪くなっても、これまで使っていた例えば化粧水をやめたり、質の悪いものに変えたりすることは少ないからです。

マンダムも、利益率が高いことと景気の影響を受けにくいという二重の意味で安定的なビジネスをしていますね。景気循環に強いディフェンシブ株と言えるでしょう。

これまで、損益計算書の数字の推移をみてきましたが、純利益など損益計算書の数字は、会計操作され粉飾されている可能性があるので、会計操作が難しいキャシュフロー計算書も二重確認の意味で見てみましょう。これにより、粉飾決算などインチキ利益を見破ることができることができます。

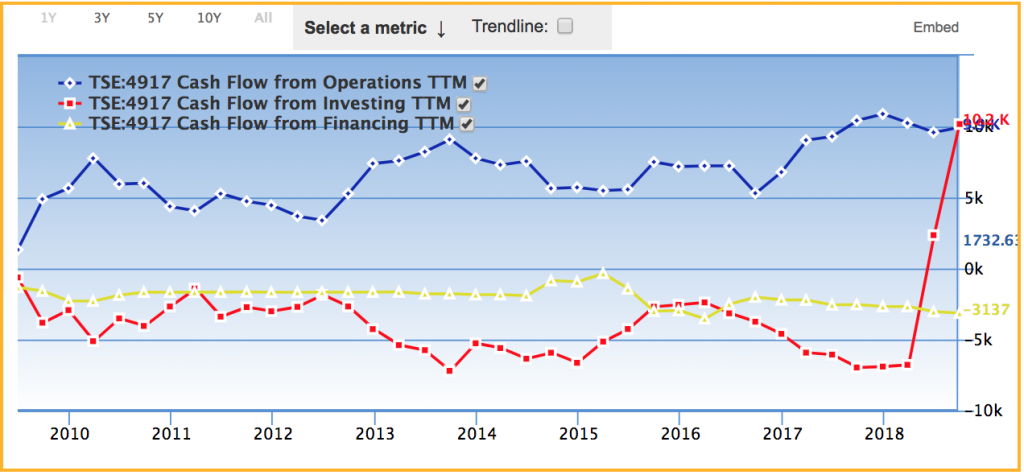

下図はマンダムの営業キャシュフロー(青色)、投資キャシュフロー(赤色)、財務キャシュフロー(黄色)です。

(上図で2018年以降の投資キャシュフロー(青色)のデータは誤りなので無視してください。赤色の線の右端の急激に上昇している部分です。)

まず最も重要な営業キャシュフローの推移(上図の青色)を見てみましょう。営業キャシュフローは、本業で儲けて会社に入ってくる現金を表します。売掛け金などは、利益には計上されますが、まだ現金としては会社に入ってきていないので営業キャシュフローには計上されません。

物販などで客の売掛け金を担保して、客に逃げられると自分で売掛け金を肩代わりしなきゃいけない笑ような例があるように、利益になっていても実際に現金で回収するまでは安心できませんね。

この点、営業キャシュフローを確認すると、本当に現金として利益が収入になったのがわかりますので重要なチェックポイントです。

マンダムの営業キャシュフローの推移を見てみると、上下に多少の波がありますが、ならしてみると徐々に上昇していて良い形をしています。平均的にいって、年々着実にキャッシュを稼ぐ力が強くなっていることがわかります。

次にマンダムの投資キャシュフローの推移(上図の赤色)をみてみましょう。

投資キャシュフローは事業の維持、成長のために投資したキャシューをあらわしていて、通常はマイナスの値になります。プラスの営業キャシュフローの範囲内で、投資キャシュフローがマイナスになっているのが理想的です。つまり営業キャシュフロー(プラスの値)と投資キャシュフローを(マイナスの値)を足した値(フリーキャシュフロー)が多少なりともプラスになっていればOKです。

マンダムの投資キャシュフローは、営業キャシュフローの範囲内で、フリーキャシュフローがプラスになっています。そして営業キャシュフローも投資キャシュフローもその絶対値が年々大きくなっており、いわゆるワニ口の形をしています。これは毎年確実に、本業で現金を稼き、その範囲内で投資にまわしていて、さらにその規模を年々拡大させていることを表しており、理想的なキャッシュフローの形ですね。

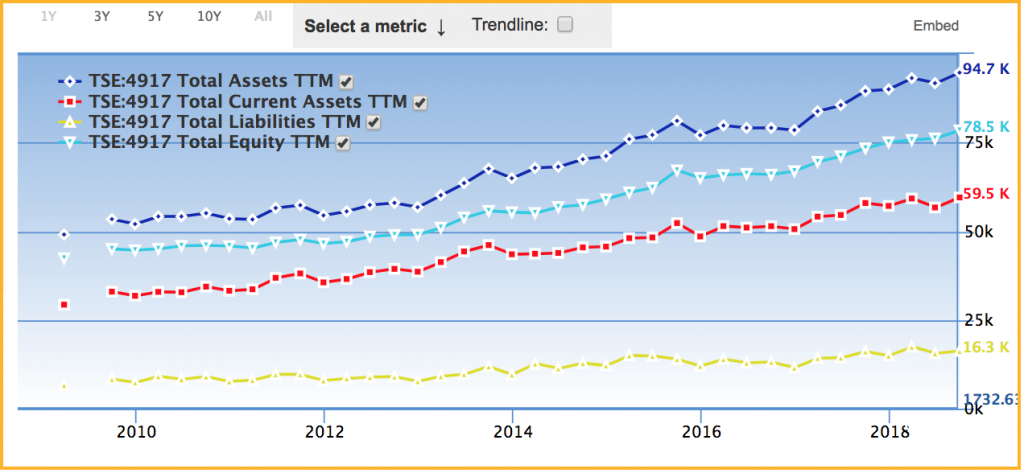

それでは、次にマンダムのバランスシート(貸借対照表)を見てみましょう。バランスシートはストック型の財務情報で、過去の経営成績が年々積み重なった結果を表しています。過去に良い経営をいていれば、利益が積み重なって良いバランスシートになっていますし、悪い経営をしていれば悪いバランスシートになっています。

次の図がマンダムのバランスシート(貸借対照表)の主要項目の推移です。青色がマンダムの総資産、赤色が流動資産、黄色が負債、水色が自己資本の推移です。

上図を見てみると、貸借対照表のどの項目も右肩上がりになっており、マンダムはこの10年あまり順調に成長してきていることがわかります。

また、上図を見てもわかる通り、マンダムは自己資本比率が高く、さらに流動資産が多い一方、負債が低いという理想的なバランスシートになっています。さらに、負債の伸びに比べて、総資産、自己資本、流動資産の伸びの方が大きいところも素晴らしいところですね。

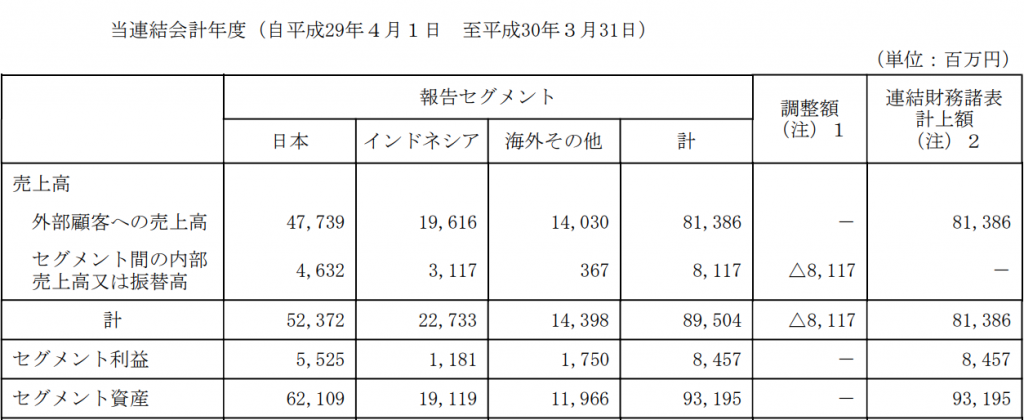

さて、次に地域セグメント別の売上高、純利益を見てみましょう。地域別セグメントを見ることにより、これからますます重要になる海外進出の状況がわかります。日本は少子高齢化でマーケットが縮小していくので、海外展開は重要ですね。次がマンダムの地域別の売上高と純利益の表です。(マンダムの通期の決算短信より)

マンダムは、日本のみならず海外での売上、利益の比率も高いです。特に海外ではインドネシアでの売上、利益の比率が高いです。また、海外においても売上高利益率は低くなくて、しっかり利益を出していますね。

海外進出したばっかりの企業だと、日本では利益率が出てきても、海外で苦戦しているところも多いので、この点でもマンダムの将来性が感じられます。

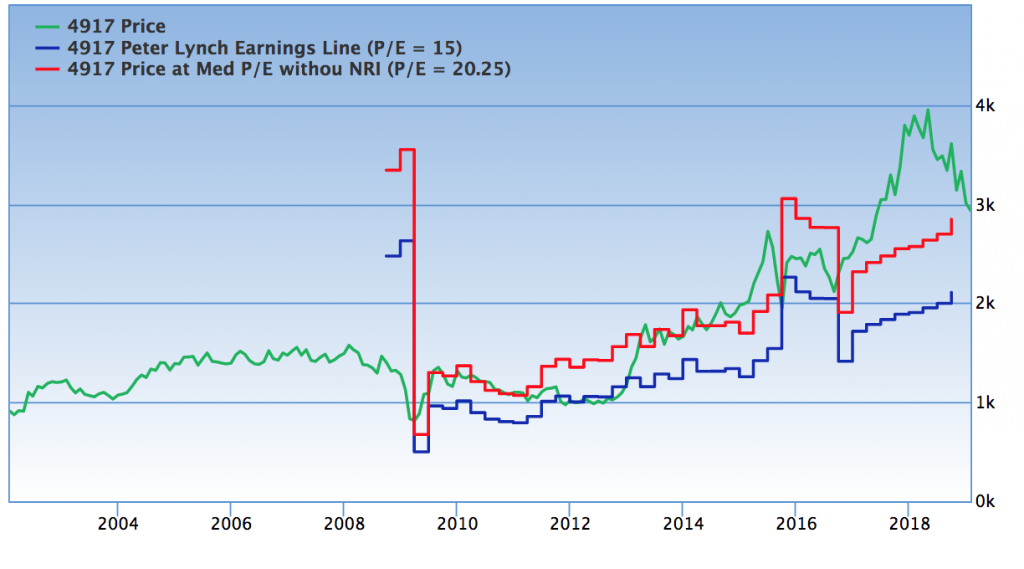

次に、マンダムの株価と理論株価の推移を見てみましょう。ここで株価は一株あたりの利益の15倍(青色)と20倍(赤色)で計算されています。

上図で緑色がマンダムの株価、青色がPERを15倍にした時の理論株価、赤色がPERを20倍にした時の理論株価です。(2009年以前の2つの理論株価(青色、赤色)はデータ欠損の為に描かれていません。また、2009年あたりの赤色、青色の異常値も無視してください。)

通常の場合は青色の線で表されたを理論株価(PER15倍)つかいますが、マンダムのような成長株の場合は赤色の理論株価(PER20倍)を使います。2016年くらいまでは、株価と理論株価はほぼ同じ水準でしたが、2016年以降株価が理論株価を上回っており、少し加熱感があります。

ただ最近になって株価が落ち込んで、理論株価あたりまで下落してきたので、そろそろ適正水準に落ち着いてきた感じがあります。

もう少し株価が落ちて、PERが15倍位で割安感がでてきたら仕込んでも良さそうですが、マンダムは成長株なのでPERが20倍を下回るのは難しいかも知れません。

投資戦略としては、マンダムの成長性を見込んで投資する場合、PERが20倍以下の時に資金を分割して時期をずらしながら少しづつ投資するのが良さそうです。マンダムの成長性が止まった時や、PERが20倍以上の時は見送りで良いかと思います。