スプリント(Sprint Corporation)(ティッカーコード:S)は、NYSEに上場している米国携帯電話の会社です。2015年までは全米3位の会社でしたが、この年にTモバイルに抜かれて全米4位に転落しました。その後に業績不振が続き、2013年に日本のソフトバンクに買収され傘下に収まりました。スプリントの筆頭株主はソフトバンクで83%のシャアを持っています。

米国の携帯会社は大きく4社あります。Verizon Wireless(ベライゾン)、AT&T Mobility、T-Mobile US(Tモバイル)、そしてSprint(スプリント)です。そして、米国ではベライゾンとAT&&の2社が、他の2社(Tモバイルとスプリント)を圧倒しています。

米国の前政権のオバマ大統領の時代に、3、4位のTモバイルとスプリントの合併話が持ち上がりましたが、政権側に意向によって実現しませんでした。

最近、再び、スプリントとTモバイルとの合併話がありましたが、経営の主導権争いでこの話はまとまらなかったようです。孫社長としては、経営の主導権を奪われるような合併話には乗れなかったようです。これを受けて、スプリントの株は失望売りで少し下落しています。

さて、スプリントの業績と株価の推移をみて、今後の業績と株価の予想・見通しを立ててみたいと思います。

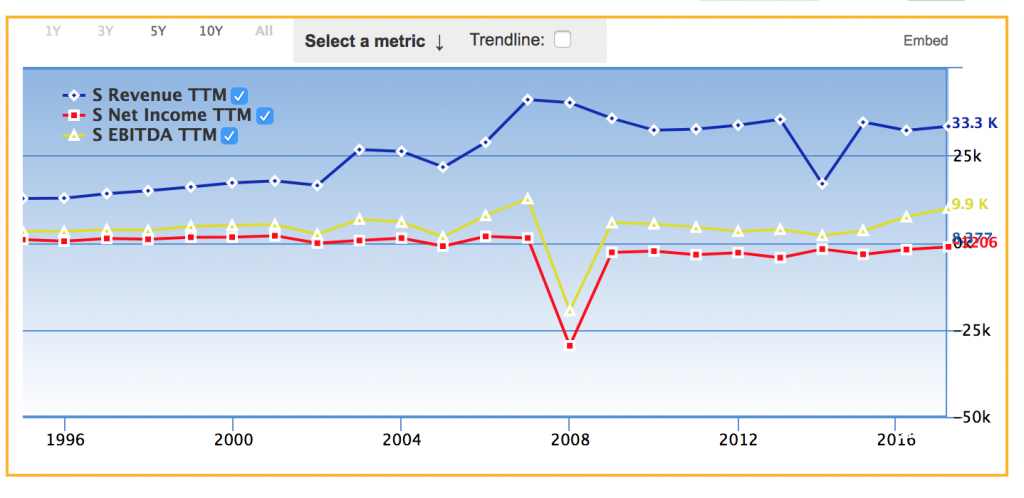

スプリントの売上高、EBITDA、純利益の推移

スプリントの売上高、EITDA、純利益の推移を見ましょう(下図)。

青色が売上高、黄色がEBITDA、赤色が純利益です。2008年に大きく利益を下げてから最近までずっと純利益がマイナスですね。。。2013年にソフトバンクがこのスプリントを買収しましたが、ソフトバンクのお荷物と言われる理由がわかりますね。。。

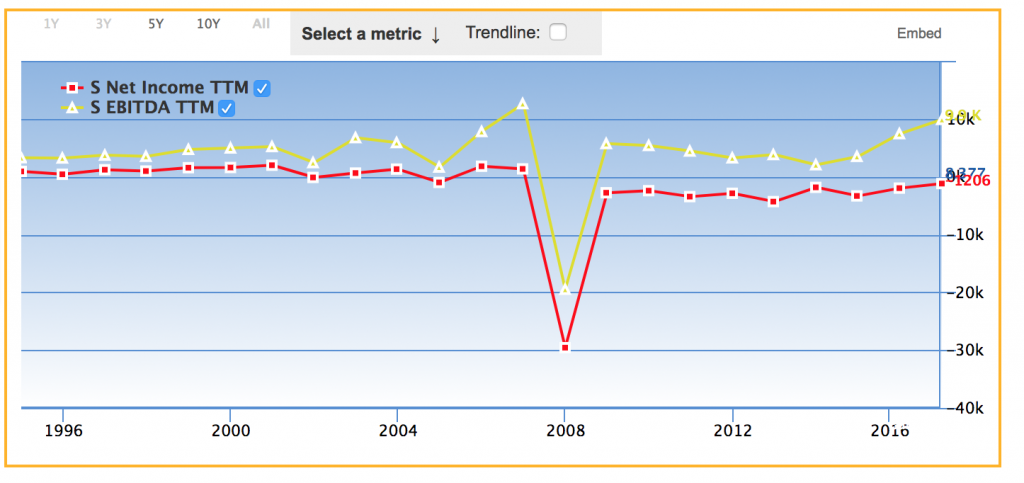

上の図で、EBITDA(黄色)と純利益(赤色)だけ取り出したのが下図です。

ソフトバンクがスプリントを買収した2013年以降、純利益の回復は微々たるものですが、EBITDAは順調に伸びてきています。これはスプリントにとって追い風ですね。

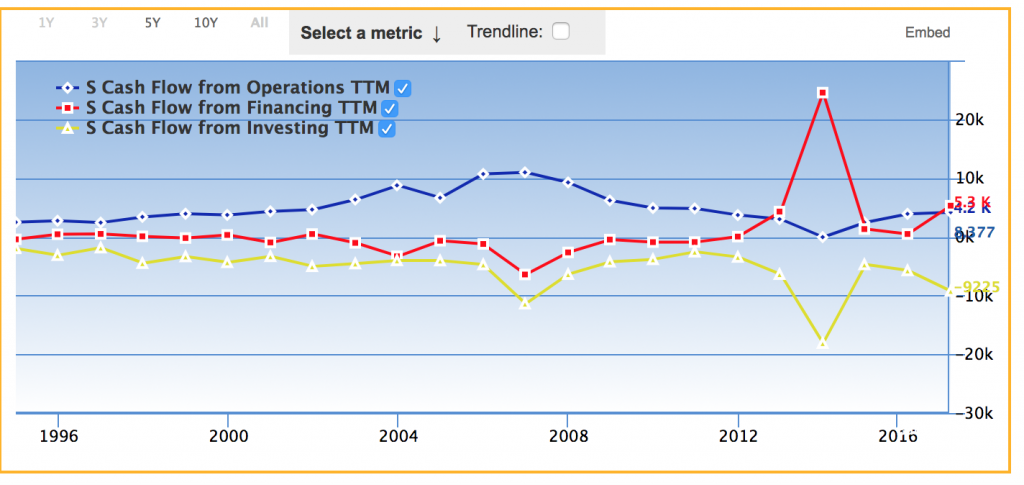

スプリントのキャッシュフローの推移

次にスプリントのキャッシュフローについて見てみましょう(下図)。

青色が営業キャッシュフロー、黄色が投資キャッシュフロー、赤色が財務キャッシュフローです。この図を気づくことは、2014年に財務キャッシュフローは大きくプラス、投資キャッシュフローが大きくマイナスになっています。これは、ソフトバンクがスプリントを買収して、スプリントの貧困な通信設備などに大きく投資をしたことを示しています。

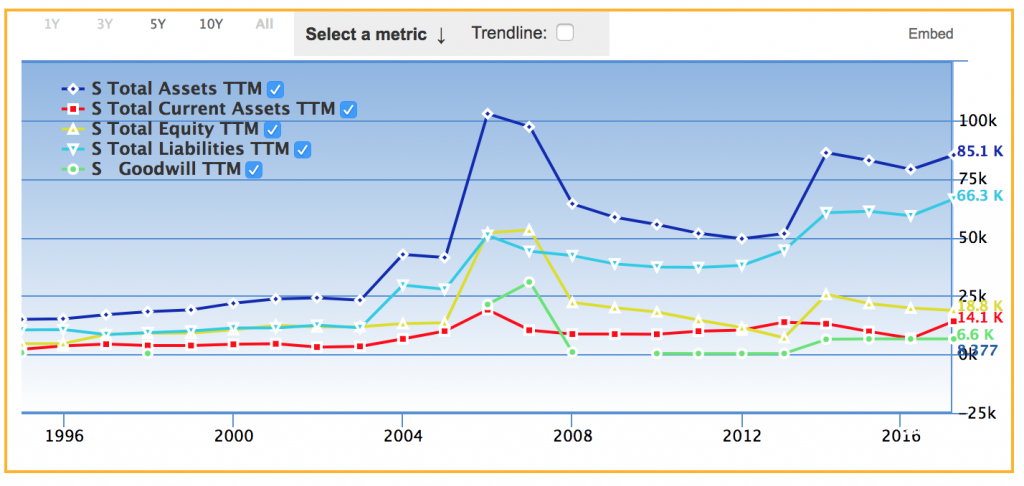

スプリントのバランスシートの推移

スプリントのバランスシートの各項目の推移を見てみましょう(下図)。

青色が総資産で、黄色が自己資本、赤色が流動資産、水色が負債、緑色が流動資産です。ソフトバンクの傘下に入った後に、総資産、負債共に増えていますが、ネット回線への投資に回されているので心配する必要はないでしょう。

スプリントの利益構造

これまで、スプリントの損益計算書、バランスシート、キャッシュフローの推移を見てきました。スプリントはソフトバンクの連結子会社ですので、スプリントの業績は、ソフトバンクの業績にそのまま反映されます。ソフトバンクの決算発表の資料から、さらに細かく、損益計算書の項目である売上高、費用、営業利益、純利益などの推移をみてみましょう。

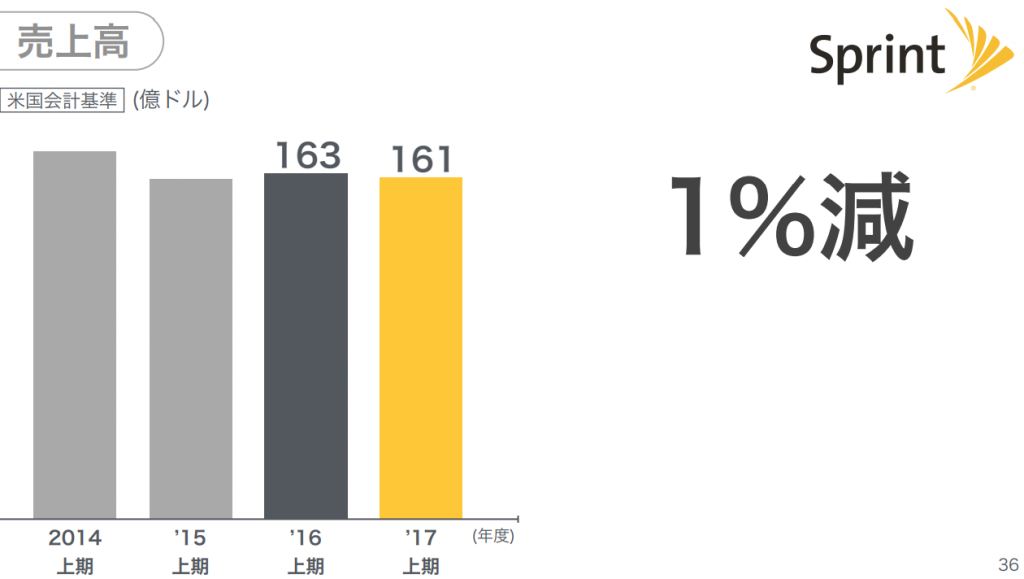

次の図はスプリントの売上高の推移です。

売上高はここ数年変わっていないですね。スプリントは値引き合戦をしているので、売上はなかなか伸びないのは仕方ないところです。スプリントの親会社のソフトバンクは、はじめに大きく値引きして客を引き寄せてから、後からガッツリ儲けるという孫正義流の「損して得取れ」作戦が大得意です。このスプリントも同じ戦略をとっていますね(笑)

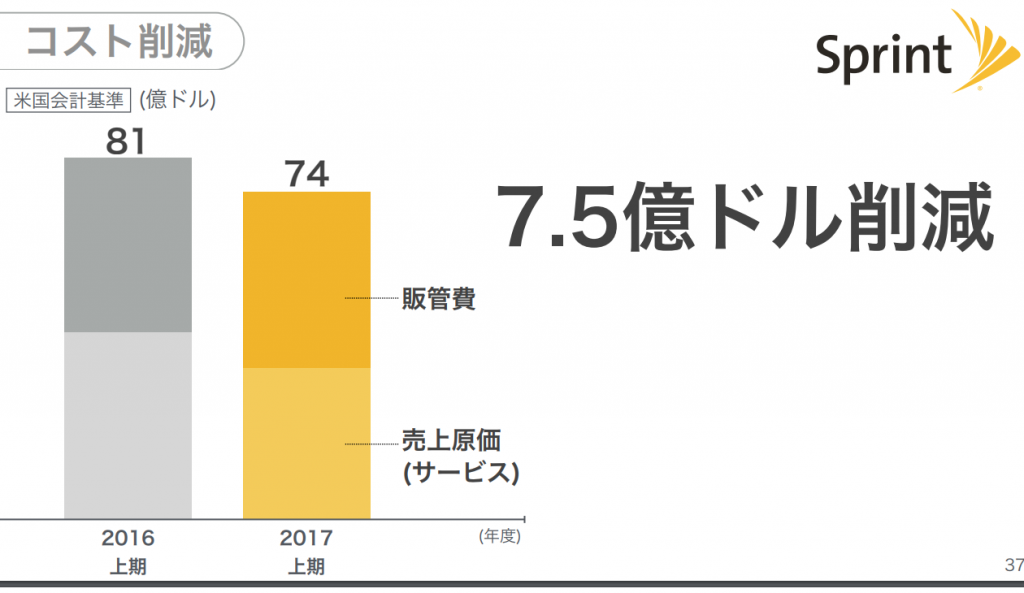

次に、スプリントの費用の推移をみてみましょう。

売上高はあまり変わっていませんが、コスト削減ができているようです。これまで、スプリントは設備などに大きく投資をしてきましたが、そろそろ反転攻勢の時期に入ってきているようです。

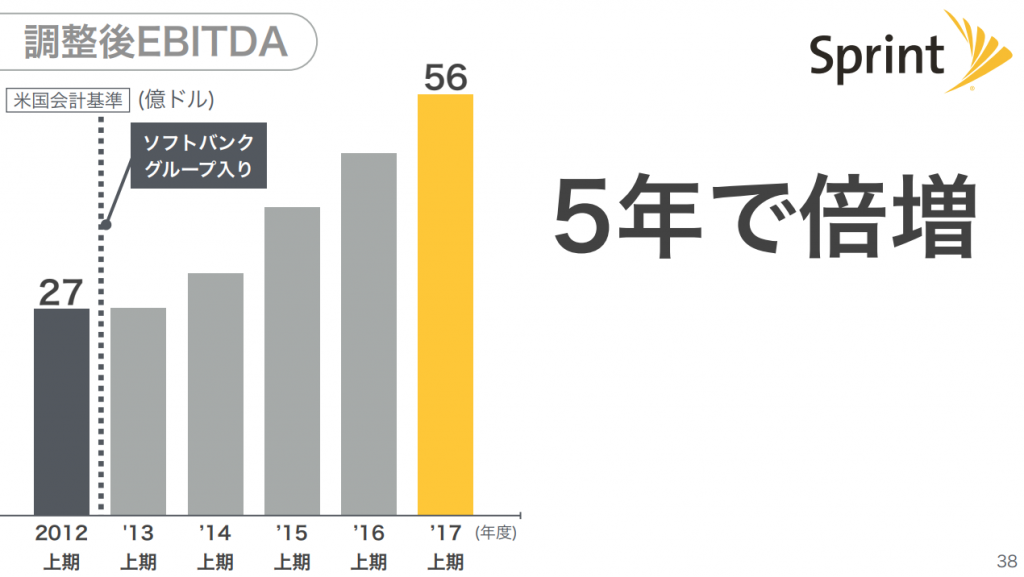

さて、次はスプリントのEBITDAです(下図)。

EBITDAは、営業利益に償却費を足したもので、営業キャッシュフローとほぼ同じと考えて良いです。EBITDAは順調に伸びており、キャッシュは着実にスプリントに入ってくるようになっています。

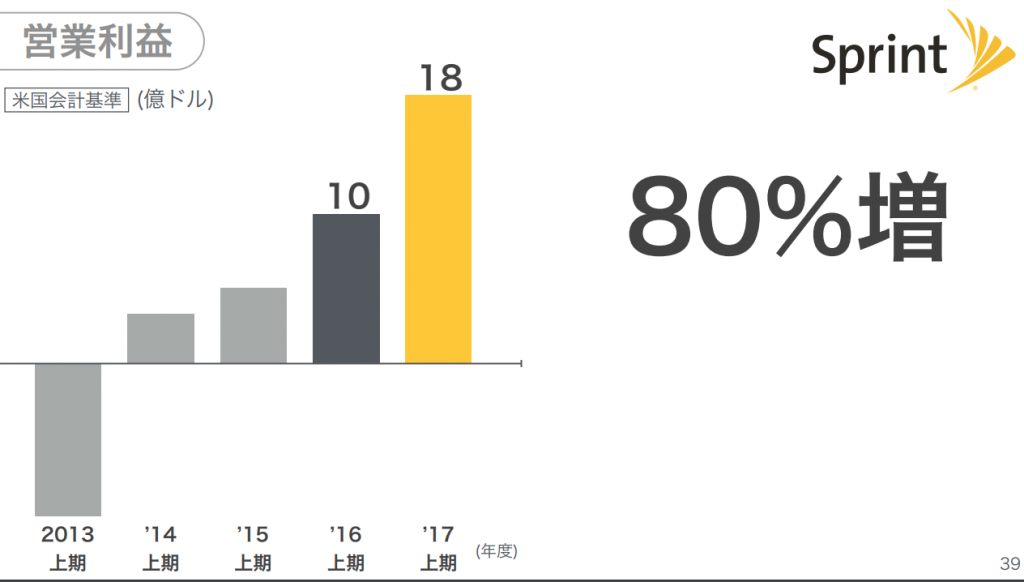

次に営業利益をみてみましょう(下図)。

EBITDAから償却費を引いた営業利益も順調に伸びています。スプリントは大きく投資をしていますので、どうしても償却費が大きくなりますが、しっかりと営業利益も伸ばしています。

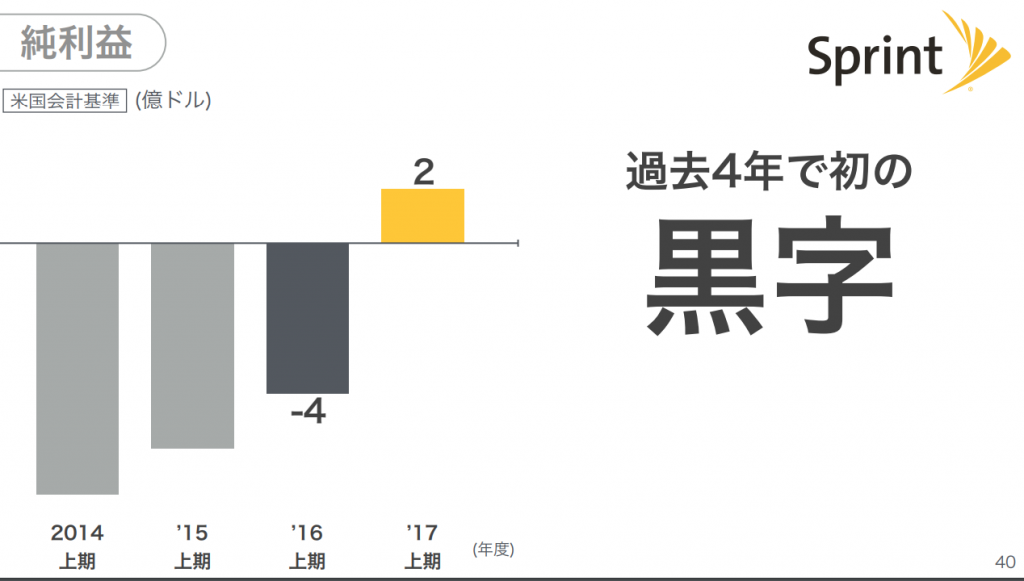

次にスプリントの純利益を下図でみてみましょう。

スプリントの純利益もやっと黒字になってきました。スプリントは有利子負債が大きいので、利子負担の為に営業利益から比べると、純利益がだいぶ低くなってしまいます。ただ、ようやく利子を払っても、純利益が黒字転換してきました。これから、スプリントの反転攻勢が始まりそうです。

スプリントの回線品質

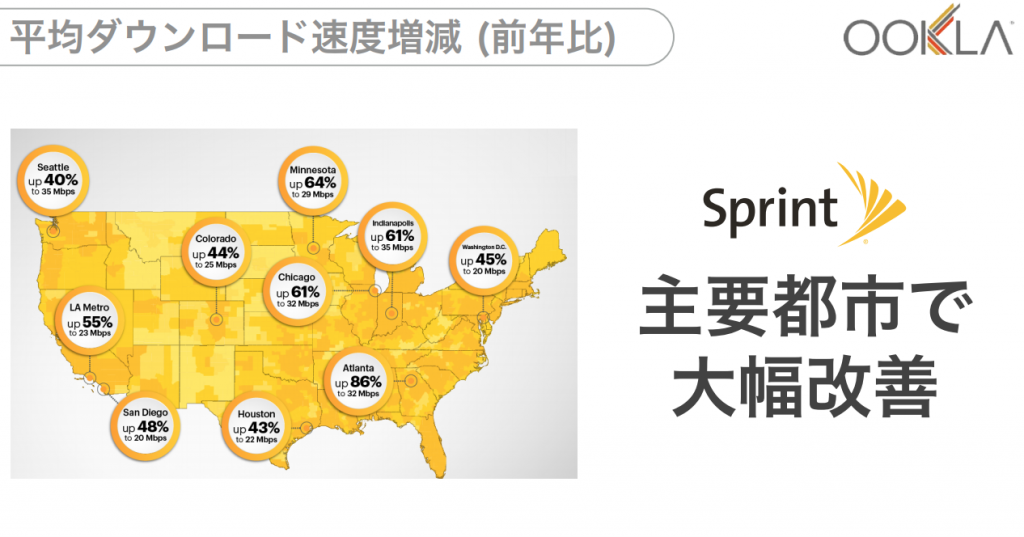

スプリントの回線品質は、どれくらい改善しているでしょうか?これまでスプリントの回線は、AT&Tやベライゾンなど他社よりも質が悪いと言われていました。ただ、これもソフトバンクの傘下に入ったことによりだいぶ改善してきたようです。

下図が、スプリントの平均ダウンロード速度の変化です。

主要都市では、十分回線速度が向上しているようです。英語のサイトで、スプリントの評判をみてみると、回線の品質はやはり大手2社に比べて劣るようですが、料金が安いので、コスパにメリットを感じる人がスプリントを使っているようです。

ソフトバンクも日本でボーダフォーンを買収直後はやはり繋がらないという悪評が立ちましたが、通信設備の改善が進み、今はドコモやAUと遜色が無くなっています。

日本で起きたことが、そのまま米国のスプリントに起きるのではないでしょうか。つまり、日本での携帯事業の経験を生かして、これからますますスプリントの回線の品質の改善がなされていくことと思われます。

スプリントの時価総額、総資産(自己資本)、売上高(純利益)

スプリントの時価総額、総資産(自己資本)、売上高(純利益)を比較して、主要な投資の指標を計算してみましょう。

時価総額:24ビリオンドル

総資産:78ビリオンドル(自己資本:19.5ビリオンドル)

売上高:33ビリオンドル(純利益:−1.2ビリオンドル)

ここから、主要の投資の指標を計算します。

売上高純利益率:−3.6%

自己資本比率:25%

ROA:–1.5%

ROE:–6.1%

PER:−20倍

PBR:1.2倍

純利益がマイナスなので、投資指標はどれもイマイチというかマイナスだらけですね(笑)。。。逆にいうと、これからのスプリントの反転攻勢を信じる人にとっては、今は投資の良いチャンスであると言えるでしょう。

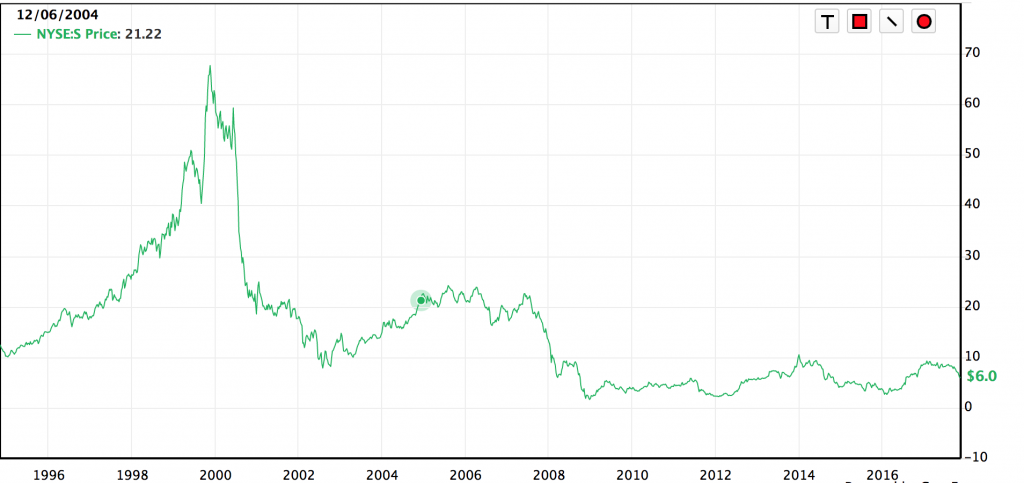

スプリントの株価の推移

次の図がスプリントの株価の推移です。

2000年あたりのITバブル以降、株価はさえませんね。。。ソフトバンクが買収した2013年以降、少し持ち直しましたが、まだまだ10ドルの壁は超えれていません。

このまま、スプリントが順調に反転攻勢に成功した場合の目標株価を見積もってみましょう。

ベライゾン(Verizon)の売上高純利益率は10.4%、AT&Tの売上高純利益率は7.3%です。そこで、仮にスプリントの売上高純利益率が10%位まで成長すると考えると、純利益は3.3ビリオンドルになります。現在の時価総額が24ビリオンドルなので、このシナリオが実現するとPERは7倍程度になります。携帯会社のPERは15倍程度ですので、株価はあと2倍程度は大きくなりそうです。今のスプリントの株価は6ドルですので、12ドルが目標株価になります。

スプリントがこのまま改善を続けると、株価が2倍程度になっても不思議ではないですね。スプリント株を少し仕込んでも良いかもしれません。