マーケットのトレンドを測る指標として、ハースト指数(Hurst exponent)というものがあります。このハースト指数を用いたトレード手法を紹介します。

この記事をざっくりとまとめると以下の3点になります。

(1)ハースト指数Hは市場のトレンドの強さを測る指標である。

(2)ハースト指数Hが0.5より大きい時は一方向に動きやすいトレンドが出ていて、0.5より小さい時は揉み合い相場、0.5の時はランダム相場である。

(3)過去の株式市場をみると、多くの時期でハースト指数は0.5より大きく、株式市場はトレンドが出やすい相場である。

(4)ハースト指数の分析から、株式市場では損小利大のトレードが有利であることがわかる。

ハースト指数とは

もともとハースト指数というのは数学の一分野である確率論の概念で、トレードとは関係ないのですが、このハースト指数という数学的な概念をつかうと、値動きのトレンドを測ることができます。簡単にその解説をしてみたいと思います。

ハースト指数Hは0から1までの値をとります。相場が完全にランダムに変動する場合、ハースト指数は丁度0.5の値をとります。トレンドが強くでる相場の場合、このハースト指数は0,5以上の値をとります。逆に、トレンドが出にくく元の価格に戻りやすい相場(もみ合い相場)の場合、ハースト指数は0.5以下の値をとります。

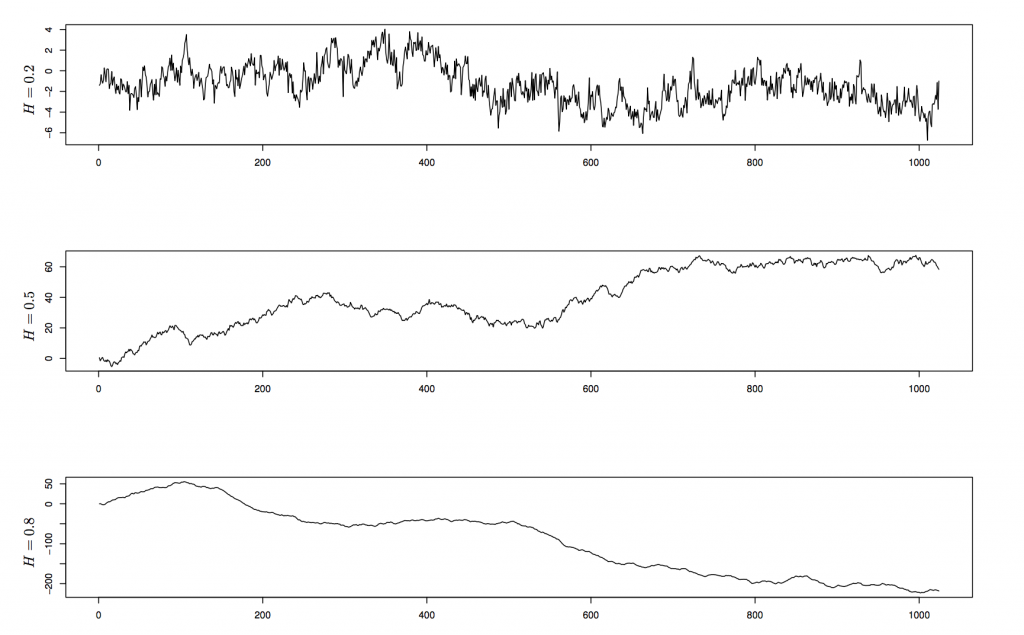

下図が、ハースト指数Hが色々な値をとるときの時系列(チャート)のシミュレーション例です。(ハースト指数Hが H=0.2, H=0.5, H=0.8の例です。)

(http://www.columbia.edu/~ad3217/fbm/thesis.pdfより引用)

上図で、一番上の図がハースト指数Hが0.3の場合です。上下に激しく動いていて、反発しやすいチャートの形をしています(もみ合い相場)。逆張りが有利な相場になります。

上図で2つ目の図がハースト指数が0.5の場合(ランダムな相場)です。いわゆるランダムウォークと言われる値動きで、特に方向性がない値動きをして、順張り、逆張りのどちらが有利ということは言えません。相場としては予測ができずに最も難しいチャートですね。。。

上図で、最後の3つ目の図がハースト指数が0.8の場合です。この図をみてもわかる通り、一方的に動いていてトレンドが出やすい相場です(トレンド相場)。この場合は下落トレンドになっていますが、上昇トレンドになることも、もちろんあります。順張りが有利な相場と言えるでしょう。

つまり、ハースト指数が0.5より大きければ順張り有利、0,5より小さければ逆張り有利というわけです。

ハースト指数Hの様子をまとめると、次のようになります。

- H>0.5 -> 一方向に動きやすい。トレンド相場、(順張りが有利)

- H=0.5 -> 完全なランダム相場(予測が難しい)

- H<0.5 -> 元の値に戻りやすい。もみ合い相場、平均回帰相場、(逆張りが有利)

トレード戦略としては、ハースト指数が0.5以上であれば、トレンドが出やすいので、損小利大作戦が有利となります。逆にハースト指数が0.5以下であれば、細かく利確して損切りはなるべくしない損大利小作戦で、コツコツと利益を重ねるのが有利といえます。

実際の市場におけるハースト指数

さて、実際の相場のハースト指数はどうなっているでしょうか?

過去の金融の研究者たちの研究によると、為替、株などの市場で、ハースト指数は0.5に近い値を取ります。ただ、多くの場合、完全に0.5と言うわけではなく、若干0.5より大きい場合が多いです。特に、長い時間軸(時間足より日足など)で、ハースト指数が0.5より大きくなる傾向にあります。

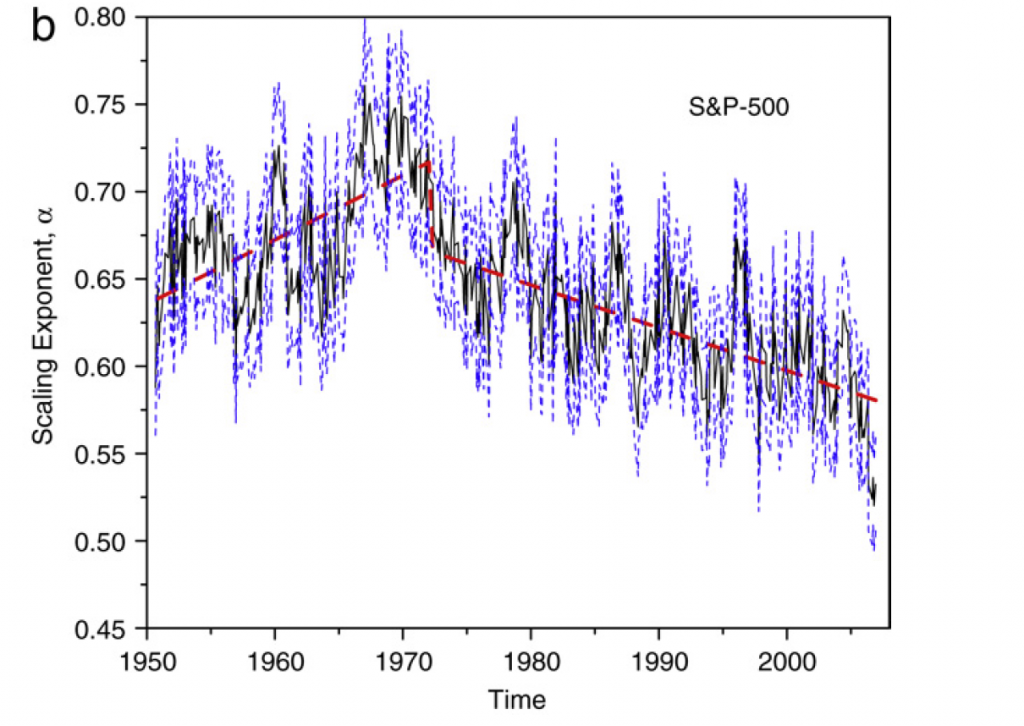

次の図が代表的な米国の株価指数であるS&P500とダウ・ジョーンズ(Dow Jones)とハースト指数の推移です。

まずS&P500のハースト指数の1950年から2010年位までの長期の推移をみてみましょう。

(https://www.sciencedirect.com/science/article/pii/S0378437108005888より引用)

上図で、縦軸がS&P500のハースト指数です。(少し混乱するかもしれませんが、縦軸にあるScaling Exponent αが、我々のハースト指数Hです。) 横軸が、1950年から2010年位までの年を表します。

どの時期もハースト指数H(上の図だとαと表示されてます)は、0.5よりも大きいです。これは、全ての期間において、株価推移にトレンドが出ていることを示しています。

ただ、それぞれの年代を詳しくみてみると、1970年以前と以後ではハースト指数Hの様子が違います。1950年から1970年まではハースト指数が上昇していて、相場はよりトレンディになっていましたが、1970年以降はハースト指数が少しづつ下がってきており、トレンドが出にくくなってきています。

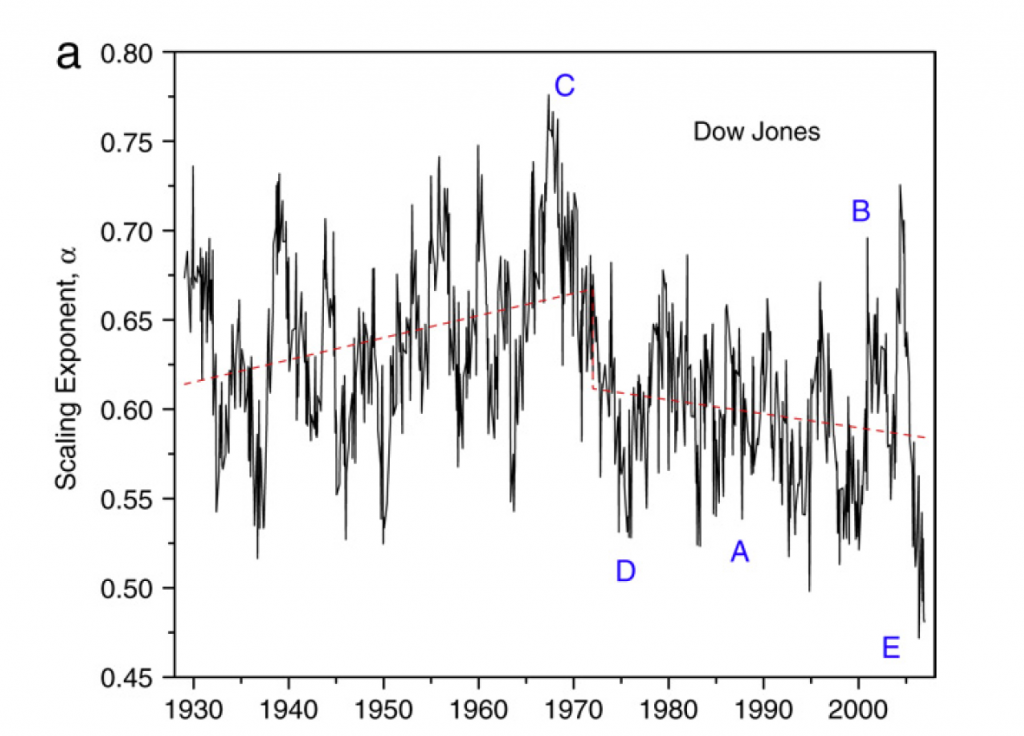

同じくダウ・ジョーンズのハースト指数の推移についてもみてみましょう。

先ほどと同じで縦軸がハースト指数Hです。(図ではScaleing Exponent αとなっていますがハースト指数Hと同じです。)

やはりS&P500と似たような結果で、全ての期間においてダウ・ジョーンズのハースト指数Hは0.5を超えています。

これらのS&P500、ダウ・ジョーンズの両方の結果を解釈すると、統計的に見て、長い時間足でのトレードでは、損小利大作戦が有効になります。

ただ、日足などの長い足で、損小利大のトレードをするのは、心理的になかなか難しいです。損している時には早めに損切りをして、利益が出ている時はトレンドに乗ってポジションをホールドし続けなければいけません。

行動経済学で有名なプロスペクト理論によると普通の人が単純にトレードすると損大利小になります。人間はトレードで自然に負けるようにできているわけです。

投資やトレードで継続的に利益を残すには、この人間固有の心理に負けないようにして、トレンドに長く乗ることを意識して、勝ちポジションをホールドし続ける力が必要になります。