株や為替などの金融市場では、ボラティリティクラスタリング(Volatility Clustering)という現象が知られています。今回は、これについて解説してみたいと思います。

ボラティリティというとき、いくつかの定義の仕方があり、文脈によって若干定義が異なります。ただ、どの定義でも、大雑把にいいて、ボラティリティとは株や為替などの値動きの変動幅のことをさします。

基本的にボラティリティクラスタリング(Volatility Clustering)というときは、その日の株や為替の収益率の”絶対値”をさします。

収益率自身に対しては、ほとんど自己相関は観測されません。つまり、今日株価が上がったからと言って、次の日に株が上がりやすいとか下がりやすいということはわからないわけです。(まあ、これがわかったら苦労はないのですが(笑))

ただ、株や為替などの収益率の絶対値(ボラティリティ)には、いわゆる正の自己相関があることが知られています。これがボラティリティー・クラスタリングです。

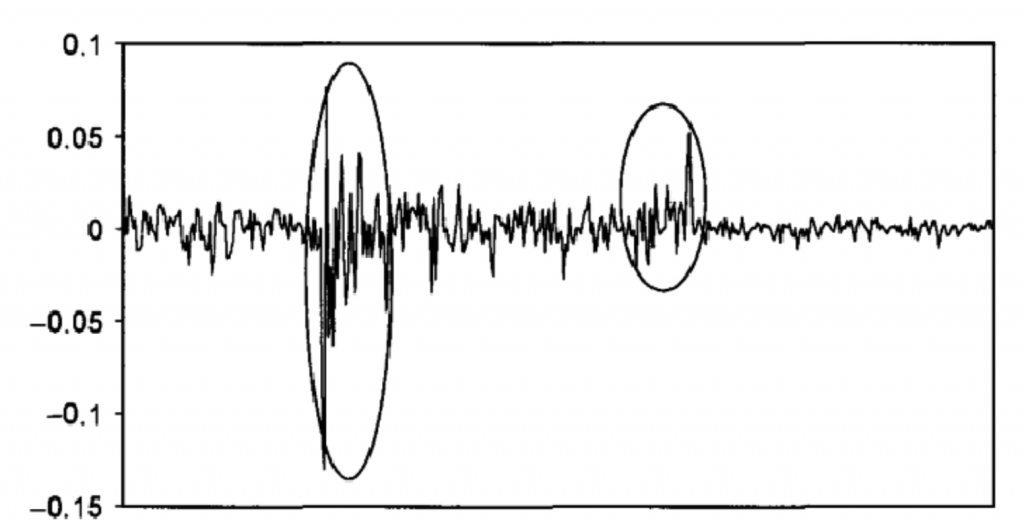

下の図は、株価の収益率の変化の推移です。(為替でも同様なことが観測されます。)

(https://www.researchgate.net/publication/302027844_Evaluating_Impacts_of_Reduction_in_Fluctuation_Limit_on_Stock_Price_Risks_in_Vietnamより引用)

上図で丸を囲ったところをみてもわかる通り、株の収益率が大きく変化する日は同じ時期に集中する傾向(クラスタリング)にあります。

つまり、株や為替などの変動幅の大きい日は、翌日もやはり変動幅が大きいわけです。逆に変動幅の小さい日の次の日には変動幅が小さくなるということです。この辺は、トレードをしている人であれば、実感されていることかと思います。

このボラティリティ・クラスタリングという現象を知っているとトレードに役に立つことがあります。

例えば、大暴落があると、しばらくは値動きの変動幅が大きくなるので、しばらくはストップ幅などをいつもより広げておく必要がありそうだなどという戦略を立てることができます。

さらに、ボラティリティーが高い時期は、取引量(ボリューム)が増え株価がファンダメンタル価格に対して乖離することが多くなります。この時も比較的トレードで利益を得やすい時期と言えるでしょう。

また、ボラティリティが高いと手数料の負担割合が値幅に対して低くなり、トレードには有利です。

トレードの役に立つので、株や為替で値動きの大きな変動は団子になってやってくるということを理解しておくと良いでしょう。