米国株のペイパル(PayPal:PYPL)のこれまでの業績と株価、市場環境を調査して、今後の業績、株価の予測(見通し)を立てたいと思います。

この記事の内容をざっくりまとめると以下の2点になります。

(1)ペイパルはこれまでの業績の伸びを考えると、今後5年間で約3倍の成長をする可能性がある。

(2)ただ、この成長はすでに株価に織り込まれており、インターネット決済事業の参入障壁の低さを考えると、今からペイパルの株に投資するのはリスクが高い。

ペイパルの概要

ペイパル(PayPal)は、インターネット上の電子決済サービスを世界的に展開しています。電子決済サービスというと、VISAやマスターカードなどのクレジット会社がありますが、これらのクレジット会社はペイパルにとっては競合というよりは相補的な関係になります。

インターネット上の決済手段として、クレジットカードを利用することは買い手にとっても売り手にとっても敷居が高いですが、ペイパル(PayPal)はそのハードルを下げるような電子決済サービスを展開しています。そして、決済手数料がペイパルの主な収入源になります。

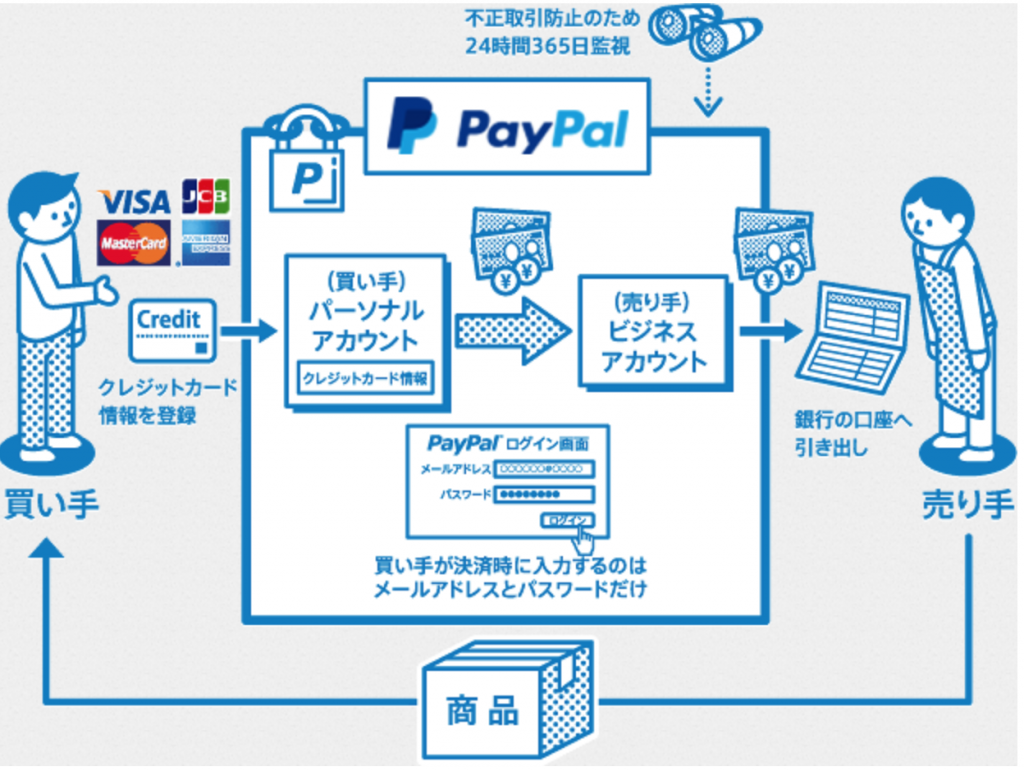

下図はペイパル(PayPal)のビジネスモデルを示したものです。(https://www.rakuten.ne.jp/gold/auc-theworld/paypal.htmlより引用)

ペイパル(PayPal)は、インターネット上の売り手と買い手の間に簡易な電子決済手段を提供しています。

ペイパルを利用する買い手のメリットは何でしょうか?それは自分のクレジットカードの情報をペイパルに登録しておけば、売り手に自分のクレジットカード情報を知らせる必要がないことです。インターネット上の小さなショップで買い物をするときには買い手にとっては安心ですね。

それでは、ペイパル(PayPal)を利用する売り手のメリットは何でしょうか?それは、ペイパルを導入する方が、クレジットカード決済システムを導入するよりも簡単ということが挙げられます。また、ペイパルはすでに有名になっていますので、購入客に安心感を与えることができます。

ペイパル(PayPal)の地域別の売上高を見ると、北米(米国、カナダ)は53%、英国が11%、その他の国が35%です。

ペイパル(PayPal)の創業は1998年です。2002年に世界通販大手のeBay(イーベイ)と合併しましたが、その後2015年に分離してペイパルは再上場しました。

2015年のイーベイからの分離後もペイパルはイーベイの決済サービス会社として残りました。しかし、最近2018年になって、イーベイは決済事業を長年のパートナーのペイパルからオランダのアディアンに移行することを発表しました。イーベイは世界の通販大手ですので、この決定はペイパルには痛手ですね。この、イーベイからの離別がペイパルの今後の業績にどのように影響するか注視したいところです。

さて、ペイパルの財務状況の主要項目の推移を、損益計算書、キャッシュフロー計算書、貸借対照表のそれぞれについて時系列で見て行きましょう。

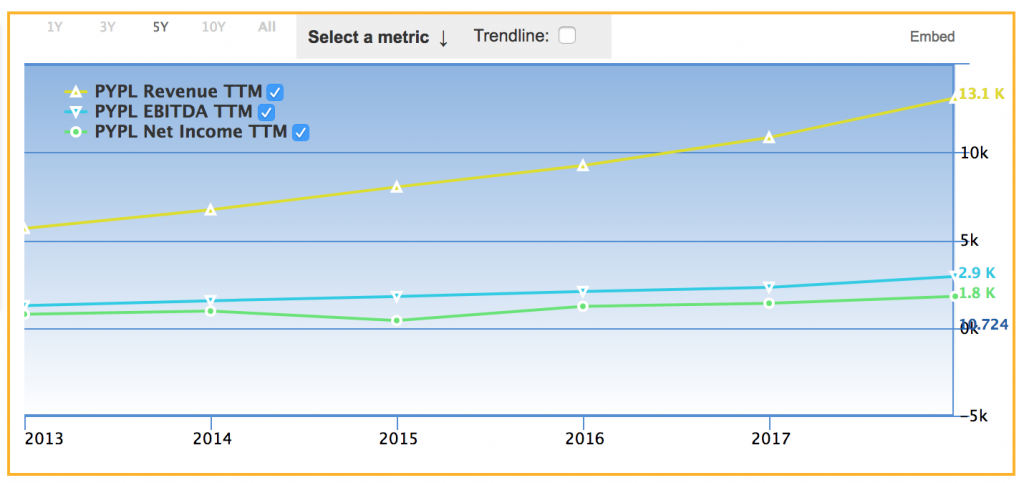

ペイパルの売上高、EBITDA、純利益の推移

まず、企業にとって重要な損益計算書の主要項目の推移を見てみましょう。下図がペイパルの売上高、EBITDA、純利益の推移です。

黄色が売上高、青色がEBITDA、緑色が純利益を表します。売上高は順調に伸びていますね。

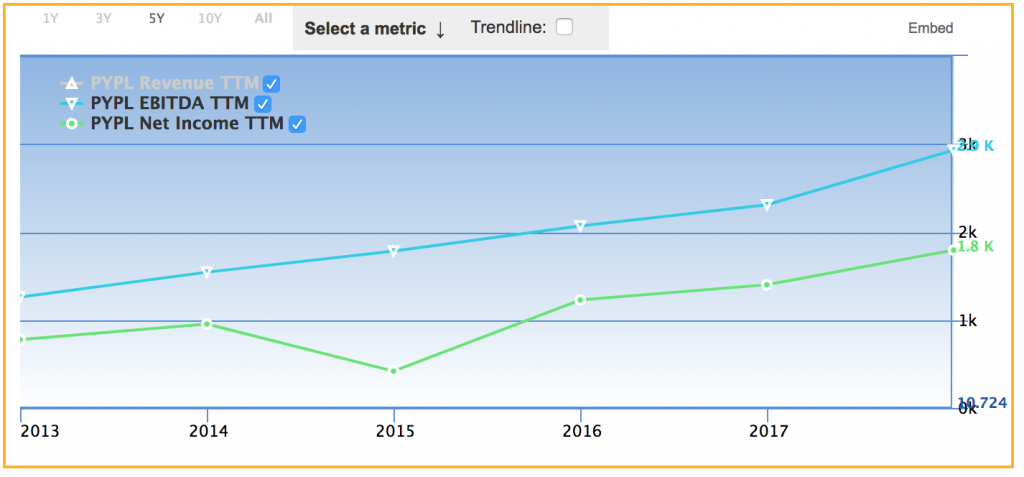

EBITDAと純利益の方も若干伸びているように見えますが、上図だと売上高に比べてEBITDAと純利益のスケールが小さくて見にくいので、上図で売上高を抜いたグラフを次の図で表示してみます。

売上高ほどではありませんが、ペイパルのEBITDA(青)と純利益(緑)を見てみると、少しづつですが順調に伸びていますね。

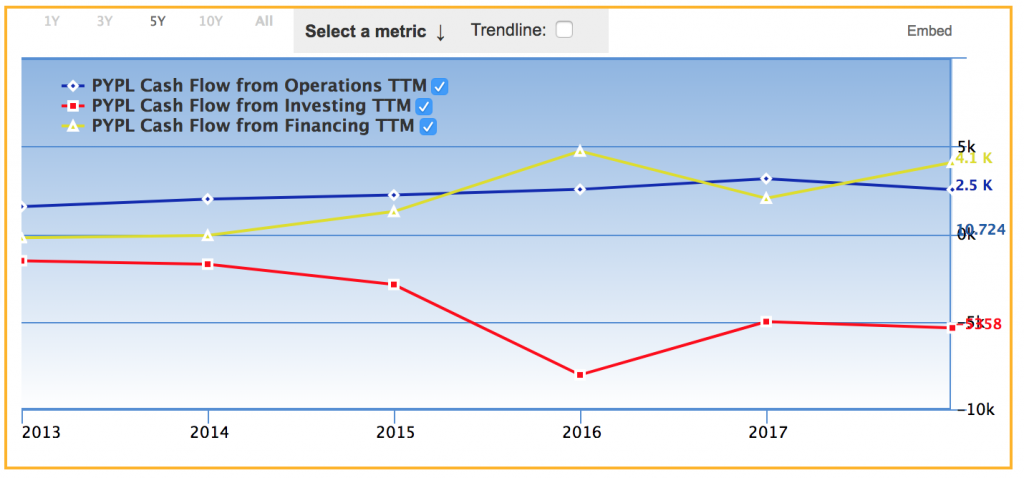

ペイパルのキャッシュフローの推移

一般的に会社発表の利益には、会計操作で粉飾されている可能性があります。そこで、インチキしにくいキャッシュフローの推移を確認しておきましょう。

下図は、ペイパルのキャッシュフローの推移を表します。

青色が営業キャッシュフローで、赤色が投資キャッシュフロー、黄色が投資キャッシュフローです。営業キャッシュフローがあんまり伸びていないことが気になります。その一方で、投資キャッシュフローがマイナス方向に大きくなっています。これは、本業(営業)で稼いだ以上のお金を投資に回しているということですね。。。

言い換えると投資資金の不足分は、外部から資金調達をして補っているということです。(財務キャッシュフローがプラスであることが、そのことを示しています。)これは、アマゾンなどの他の強力なIT企業と比べて、ペイパルの稼ぐ力の弱さを表しています。

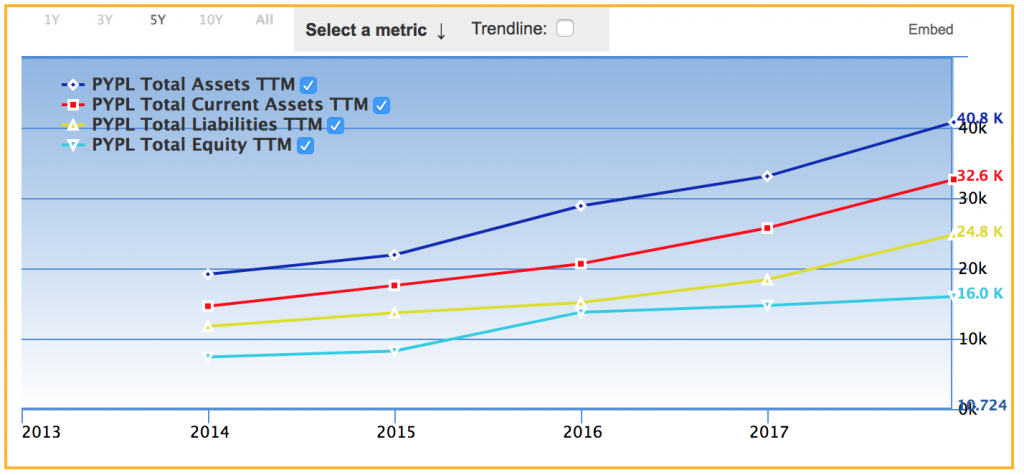

ペイパルの総資産、流動資産、負債、自己資本の推移

ペイパルの貸借対照表(バランスシート)の主要項目(総資産、流動資産、負債、自己資本)の推移を見てみましょう。

青色がペイパルの総資産の推移、赤色が流動資産、黄色が負債、水色が自己資本です。これを見てまず気づくことは、自己資本(水色)に比べて、負債(赤色)の伸びの方が大きいことです。キャッシュフロー計算書のところでも確認したように、ペイパルは、借り入れを増やすことで、総資産を膨らましています。

ペイパルを取り巻く市場環境

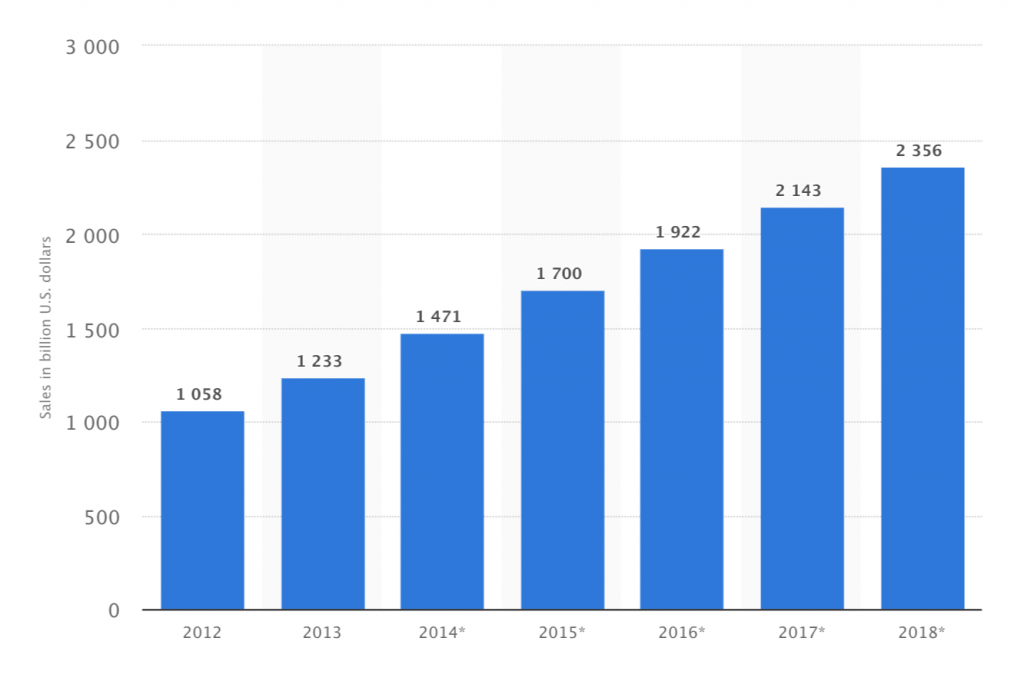

下の図は、世界のB to CのEC市場の売上規模の推移です。(https://www.statista.com/statistics/261245/b2c-e-commerce-sales-worldwide/から引用)

上の図を見ても良くわかる通り、世界のB to C (Business to Consumer :企業から消費者向け )のEC市場(電子商取引市場)は、着実に伸びています。ペイパルは、B to C のEC市場の決済をビジネスにしているので、この世界のEC市場の拡大傾向はペイパルにとって追い風です。ペイパルは成長市場でビジネスをしていると考えて良いでしょう。

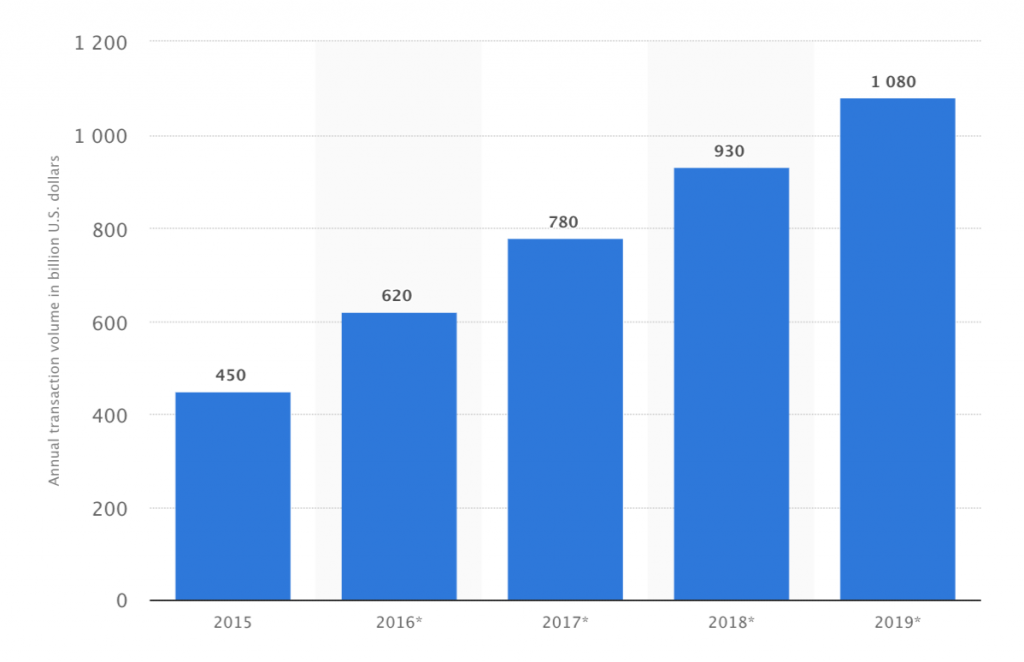

次の図が世界のモバイルの取引総額の推移です。(https://www.statista.com/statistics/226530/mobile-payment-transaction-volume-forecast/より引用)

世界のモバイル決済の額も、飛躍的に伸びていますね。EC市場におけるモバイル決済の割合も50%程度と、年々その重要性が増しています。ペイパルの決済サービスはモバイル対応も進んでおり、モバイル市場の伸びも利益に着実に取り込んでいます。

ペイパルのアクティブユーザーなどの推移

ペイパル(PayPal)のビジネス上の数字の推移をみてみましょう。

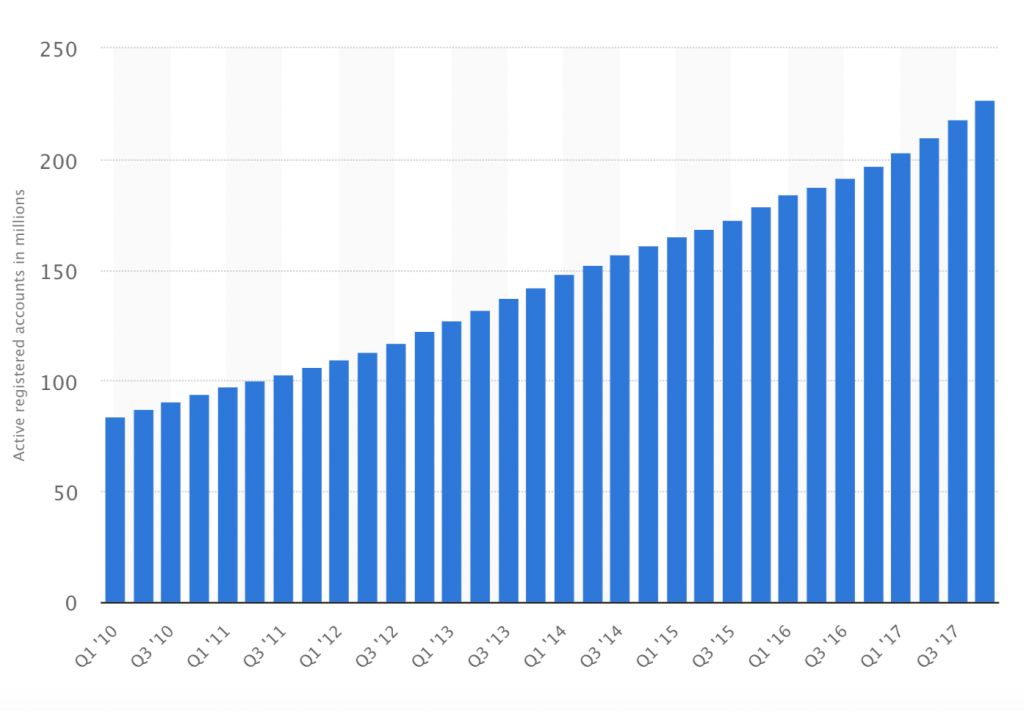

次の図は、2010年から2017年までのペイパル(PayPal)のアクティブ登録者数の推移です。(https://www.statista.com/statistics/218493/paypals-total-active-registered-accounts-from-2010/より引用)

ペイパル(PayPal)の登録者数は順調に伸びていますね。2017年現在で登録者数はおよそ2億人くらいになっていますね。世界の人口は70億人で、上図の登録者数の伸びの様子を見てみると、まだまだこの増加傾向は続きそうです。

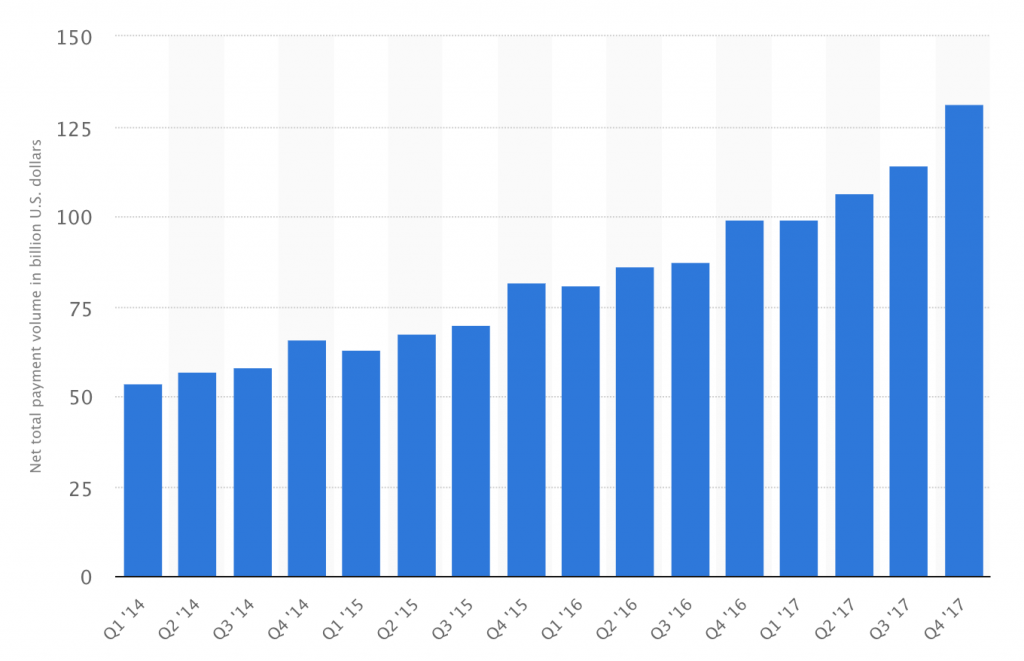

次の図は、2014年から2017年までのペイパル(PayPal)の利用者間の支払い(ペイメント)の総取扱い高の推移です(https://www.statista.com/statistics/277841/paypals-total-payment-volume/より引用)

ペイパル(PayPal)の利用者間の支払いの総取扱い高も順調に伸びていますね。2017年時点で四半期の総取扱い高が100ビリオンドル(約10兆円程度)です。世界のB to C市場規模は2000ビリオンドル(約200兆円)ありますので、ペイパルの支払いの総取扱い高もまだまだ伸びる余地がありますね。

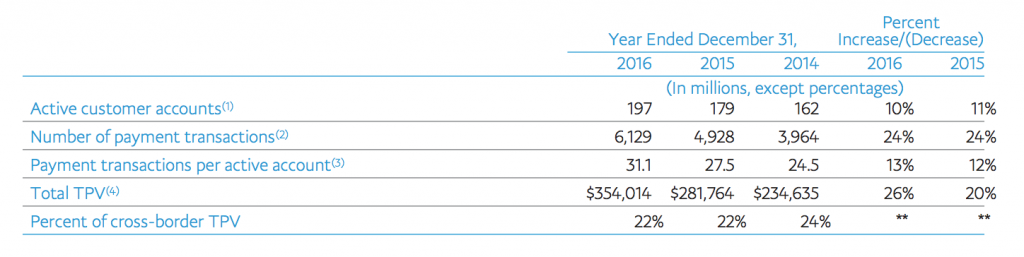

下の表はペイパルの決算書からの抜粋です。一部の数字は上の表と重なりますが、2014年から2016年までのペイパル(PayPal)のアクティブな登録者数(active customer accounts)、ペイメント取引回数(number of payments transactions)、アカウントごとの取引回数(payments transactions per active account)、支払いの総取扱い高(Total TPV)が表に示されています。

上の表のどの指標も着実に伸びていますね。ペイパルはまだまだ成長段階にいることがわかります。

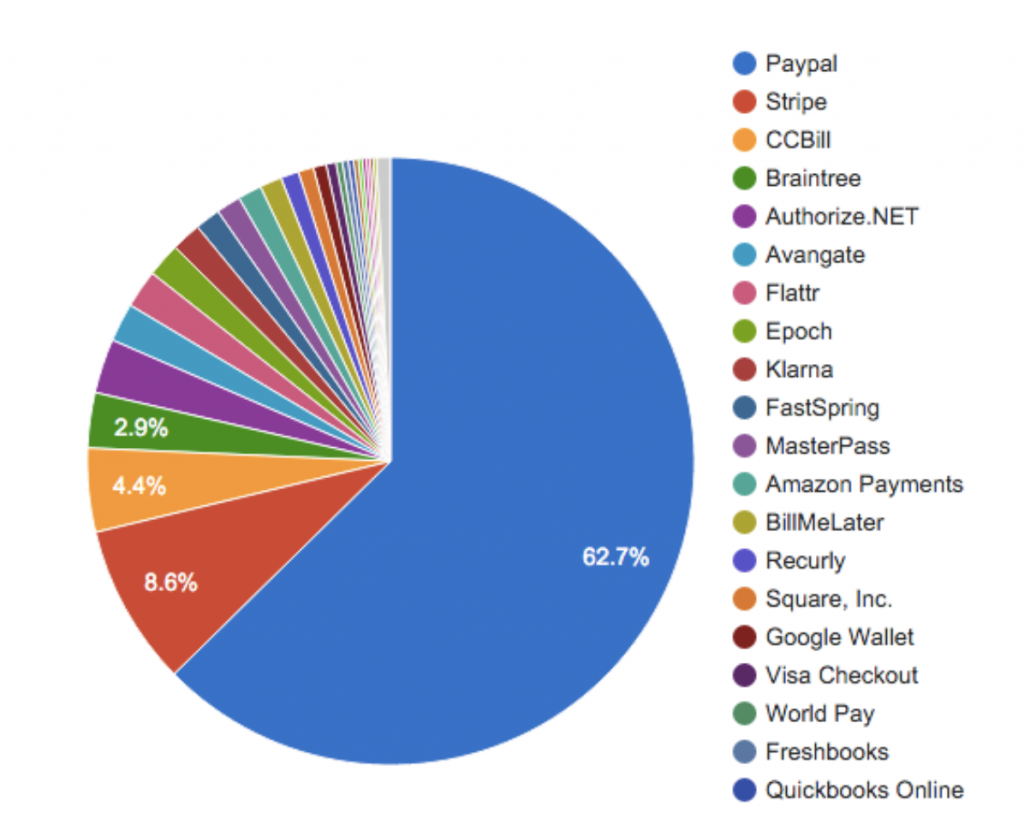

ペイパルのシャア

下図は、クレジットカードをのぞいたインターネット決済サービスのシャアを表しています。

(https://www.invoiceninja.com/3-reasons-freelancers-are-dumping-paypal/からの引用)

クレジットカードを除くと、インターネット決済ではペイパルが圧倒的なシャアを握っています。インターネットの世界では強者総取り(winner takes all)の傾向が強いので、これもペイパルにとって有利なところです。

ペイパルの売上高(純利益)、総資産(自己資本)、時価総額の比較

企業を把握するには、次の3つの側面から総合的にみると総合的にその企業を知ることができます。

(1)利益面(売上高、純利益)

(2)資産面(総資産、自己資本)

(3)株価(時価総額)

これらの数字はだいたい同じオーダー(桁数)になり、これらの数字を比べることによりその企業の特性を知ることができます。また、これらの数字から投資に重要な指標(売上高純利益率、自己資本比率、ROA、ROE, PER,PBR)の値を得ることができます。

さて、ペイパルの場合を見てみましょう。

(1)利益面(売上高:10.8ビリオンドル、純利益1.4ビリオンドル)

(2)資産面(総資産33ビリオンドル、自己資本14.7ビリオンドル)

(3)株価(時価総額90ビリオンドル)

ここから、株式投資に重要な各種の指標を計算しましょう。

売上高純利益率:12%

自己資本比率:44%

ROA:4.2%

ROE:9.5%

PER:64倍

PBR:6.1倍

成長段階にあるIT企業にしては、ROAもROEも少し物足りない数字ですね。。。また、PERがかなり割高ですね。平均的なPERが20倍程度と考えると、ペイパルのPERは、今後、利益で3倍程度の成長を織り込んでいる計算になります。

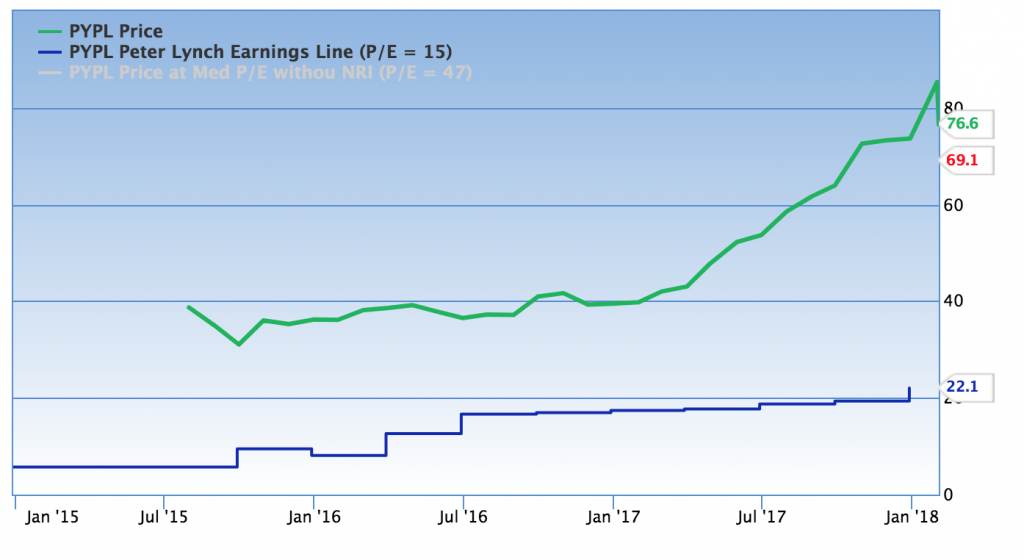

ペイパルの株価と理論株価と推移と投資判断

ペイパルの株価と理論株価の推移を見てみましょう。理論株価は一株あたりの純利益の15倍で計算されています。

緑色がペイパルの株価で、青色が理論株価です。理論株価に比べて実際の株価がだいぶ割高ですね。それも2017年の初めから急激に株価が上昇しています。PERが64倍とかなり割高です。先ほども言いましたが、今後およそ3倍の成長を織り込んだ株価です。

それでは、ペイパルの今後の成長をこれまでの成長速度の実績から見積もって見ましょう。先ほど図示した2014年から2017年までのペイパル(PayPal)の利用者間の支払い(ペイメント)の総取扱い高の推移を見てみると、2014年初頭から2017年初頭までの3年間でおよそ取扱い高が2倍になっています。もしこのままの成長が続けば、5年間で取扱い高が3倍になります。単純に取扱い高の増加が利益の増加に結びつくわけではありませんが、一つの目安になると思います。こう考えるとペイパルが今後5年間で3倍の成長をするというシナリオもそれなりに現実可能性があります。

リスクシナリオとしては、ペイパルがクレジットカード以外の決済サービスの独占的なシェアを維持できない可能性があることです。インターネット決済サービスは参入障壁が低くて、続々と新規サービスが参入してきています。また、仮想通貨などの全く新しい概念の決済手段も出現してきていますので、ペイパルのビジネスモデルの盤石ではないかもしれません。

まとめると、現在のペイパルの株価は今後5年間で3倍の成長を織り込んでいると考えることができますが、それが実現しないリスク要素も大きいです。なので、現在の株価水準でペイパルに投資するのは、高値づかみをする可能性が結構大きいと思われます。

ペイパルへの投資戦略としては、とりあえず様子見するのが良いと思われます。