サイバーエージェント(4751)のこれまでの業績と株価及び市場環境を振り返り、今後の業績と株価を予想・見通しを立てたいと思います。この記事をざっくりまとめると、要点は次の2点になります。

(1)サイバーエージャントは、「インターネット広告事業」と「ゲーム事業」で大半の利益を稼ぎ出していて、その利益をアベマTVの「メディア事業」に投資している。ただ、今のところメディア事業は大赤字。

(2)メディア事業の赤字がなくても、サイバーエージャントの現在の株価は割高で投資は様子見(見送り)が良さそうである。

サイバーエージャントは、1998年に設立され、2000年に上場したインターネットを主戦場とするIT企業です。もともとは、インターネット広告事業が最初の事業でしたが、その後ゲーム事業や、最近ではアメーバブログやアベマTVなどのメディア事業に力を入れています。

アベマTVでは、朝青龍に買ったら1000万円の企画や、元スマップが番組に出演して7400万回の視聴数を叩き出すなどコンテンツが何かと話題になっています。

さて、早速サイバーエージャントのこれまでの業績を数字で振り返ってみましょう。

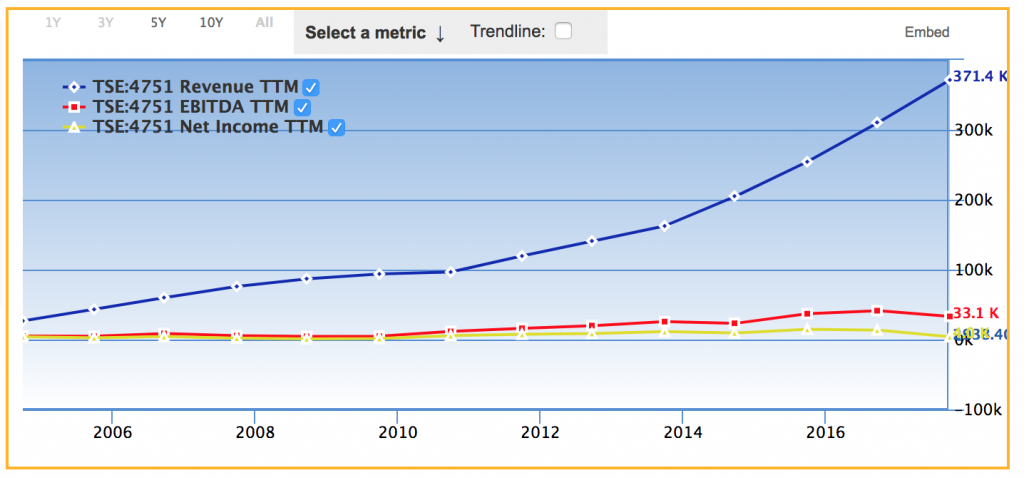

サイバーエージェントの売上高、EBITDA、純利益の推移

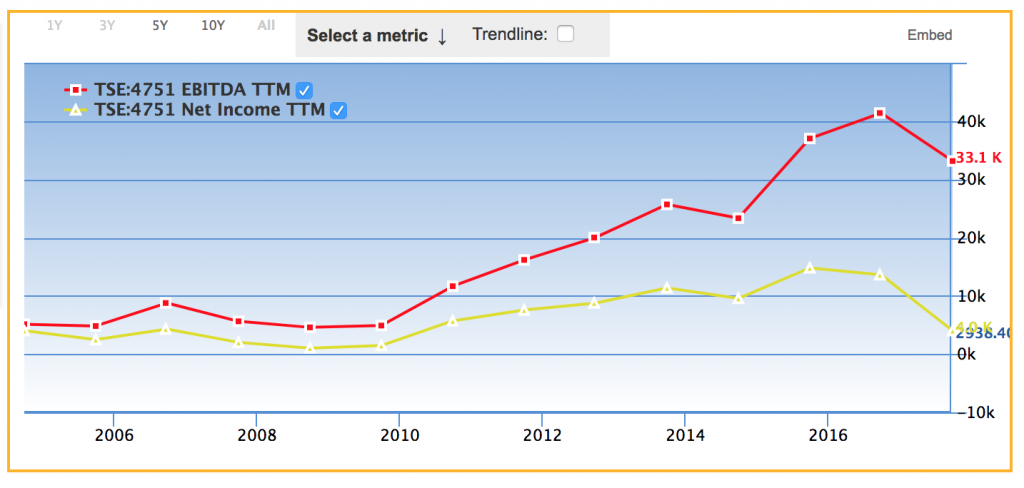

企業にとって重要な財務諸表の一つが損益計算書です。そこで、サイバーエージャントの売上高、EBITDA、純利益の推移を見てみましょう(下図)。

青色がサイバーエージェントの売上高の推移です。赤色がEBITDAで、黄色が純利益の推移です。売上高はすごい勢いで伸びていますが、それに比べてEBITDAと純利益の伸びが追いついていません。

青色がサイバーエージェントの売上高の推移です。赤色がEBITDAで、黄色が純利益の推移です。売上高はすごい勢いで伸びていますが、それに比べてEBITDAと純利益の伸びが追いついていません。

上の図で、売上高をのぞいたEBITDAと純利益の推移だけを取り出したのが下図です。

売上高に比べると鈍いですが、中長期でみてみるとEBITDAと純利益は共に上昇傾向にあります。ただし、直近の2017年には、EBITDAとも純利益の両方とも落ちています。特に純利益の落ち込みがひどいですね。。。これは、アベマTVなどのメディア事業の赤字が影響しています。

売上高に比べると鈍いですが、中長期でみてみるとEBITDAと純利益は共に上昇傾向にあります。ただし、直近の2017年には、EBITDAとも純利益の両方とも落ちています。特に純利益の落ち込みがひどいですね。。。これは、アベマTVなどのメディア事業の赤字が影響しています。

サイバーエージェントのキャッシュフローの推移

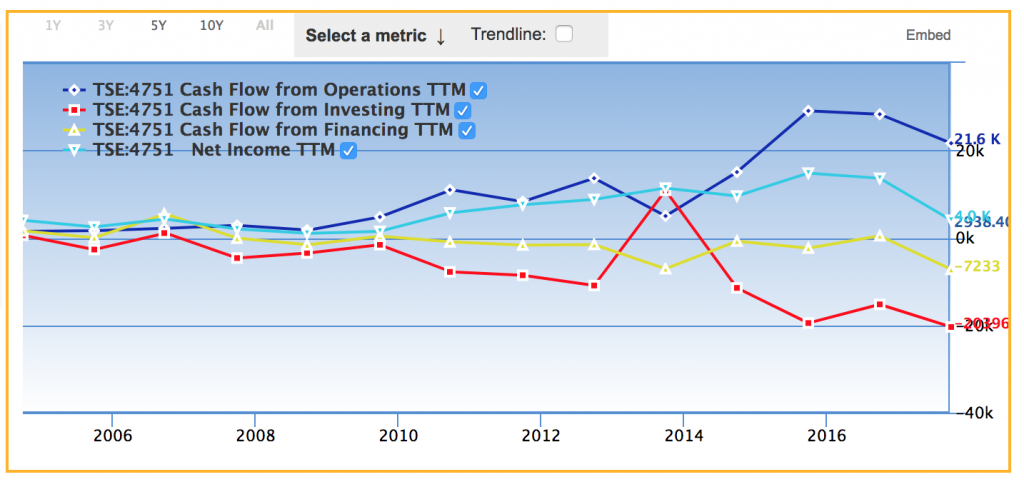

さて、次に実際の現金の流れであるキャッシュフローの推移をみておきましょう。キャッシュフローはインチキしにくいので、これをみることによって、会計操作され利益が捏造されたインチキ決算を見破ることができます。

実際の現金の流れであるサイバーエージェントのキャッシュフローを確認してみましょう(下図)。

青色がサイバーエージェントの営業キャッシュフローで、赤色が投資キャッシュフロー、黄色が財務キャッシュフローです。また、比較のために青色で純利益の推移を示しました。

青色がサイバーエージェントの営業キャッシュフローで、赤色が投資キャッシュフロー、黄色が財務キャッシュフローです。また、比較のために青色で純利益の推移を示しました。

赤色の営業キャッシュフローと、投資キャッシュフローがワニ口のように広がっています。これは、急成長企業のアマゾンのキャッシュフローなどにもみられるように、投資を拡大させて会社の規模を拡大させている成長企業によくみられるキャッシュフローの形です。投資が着実に将来の利益に還元されているような成長段階にある企業であれば、悪くないキャッシュフローの形をしています。

現在、サイバーエージェントは、ゲーム、インターネット事業で稼いだお金を、アベマTVなどのメディア事業に投資していています。この投資がこのようなキャッシュフローの形を生んでいます。藤田社長の悲願であるアベマTVをはじめとするメディア事業が、黒転して軌道になり始めると、サイバーエージェントはさらに大きく成長するでしょう。

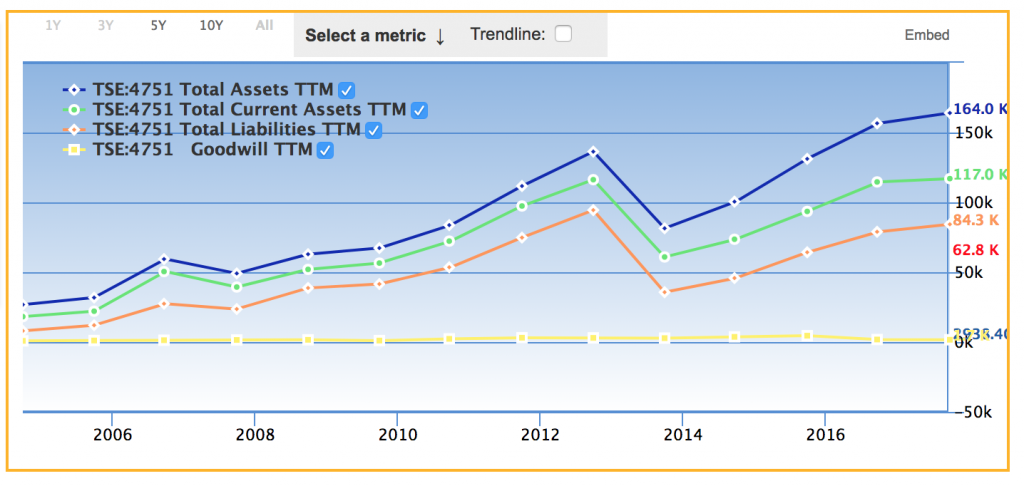

サイバーエージェントの貸借対照表の主要項目の推移

サイバーエージェントのバランスシートの主要項目の推移を見てみましょう。(下図)

青色がサイバーエージェントの総資産の推移で、緑色が流動資産、赤色が負債、黄色がのれんです。総資産に比べて、流動資産の割合が大きく、また負債が流動資産よりも小さいので、資金的に余裕がありそうです。

サイバーエージェントのセグメント別の売上高と純利益

さて、サイバーエージェントのセグメント別の売上高と利益をみて、事業内容を精査してみましょう。サイバーエージェントの主なセグメントとしては、(1)メディア事業、(2)ゲーム事業、(3)インターネット広告の3つあります。

サイバーエージェントのメディア事業には、アメーバ(Ameba)やAbemaTV(アベマテレビ)があります。特にAbemaTV(アベマテレビ)では、インターネット上にテレビのようなメディアを立ち上げており、現在力を入れて事業展開をしています。アベマテレビは、テレビとインターネットの融合を目指した新しい形のビジネスモデルで、藤田社長が頑張って陣頭指揮をしているようです。これから見てきますが、AbemaTVはまだ先行投資の段階で赤字のようですが、数年以内に黒転を目指しているようです。

次にゲーム事業は、インターネット広告事業と共にサイバーエージェントの稼ぎ頭です。有名なゲームタイトルとしては、「グランブル・ファンタジー」、「ドラゴンクエスト モンスターズ スーパーライト」などがあります。サイーバーエージャントはアベマテレビが有名なので、ゲーム事業が隠れてしまっていますが、実はゲーム会社としての側面も強いです。

また、インターネット広告事業もサイバーエージェントの手堅いビジネスセグメントで、スマートフォン向けのインフィード広告や動画広告で着実に利益を出しています。

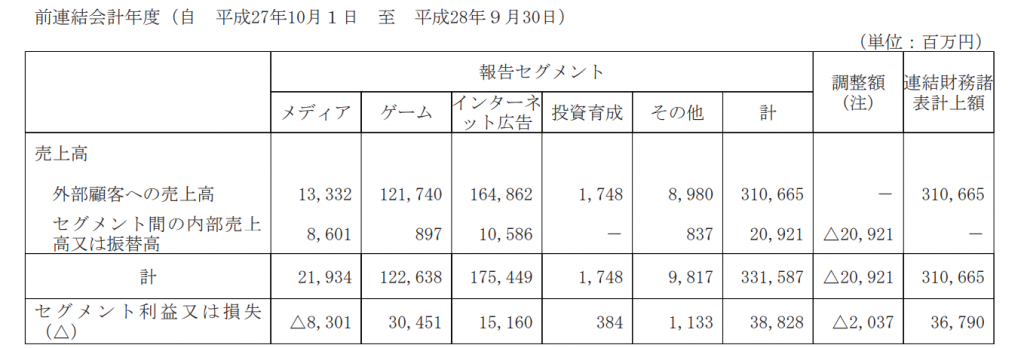

これらのことを踏まえて、次にサイバーエージェントの2017年の決算短信から抜粋してきたセグメント別の売上高と利益の表を見てみましょう。

(平成28年9月期のセグメント別の売上高・利益)

これがサイバーエージャントの昨年度のセグメント別の売上高・利益の表です。売上面で見るとインターネット広告が一番大きいですが、利益面で見るとゲーム事業が一番良いですね。メディア事業は残念ながら売上も3つの主要セグメントの中で最低で、利益も赤字です。アベマTVなど始めたばかりなので仕方ないところでしょう。各セグメントの利益率を計算して見ましょう。

(売上高利益率)

メディア事業:−62%

ゲーム事業:25%

インターネット広告事業:9.1%

メディア事業は赤字なので置いとくとして、やはりゲーム事業の利益率は高いですね。ただ、注意しなければいけないことは、ゲーム事業は利益率が一般的にも高いのですが、ソフトの当たり外れが大きくボラが高いことに留意しておく必要があります。

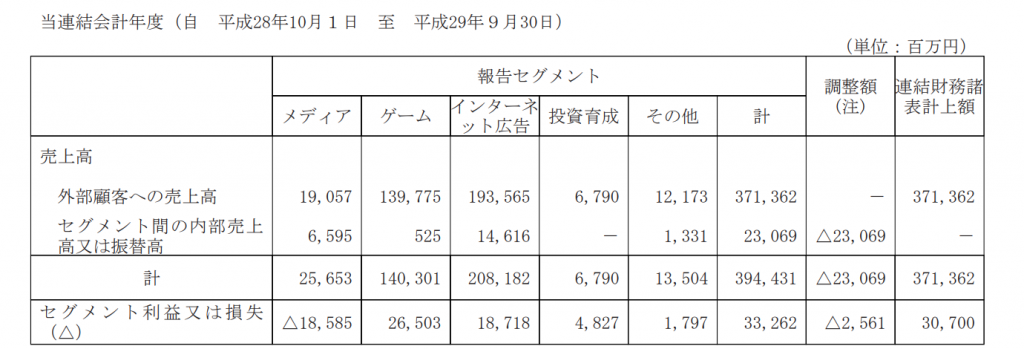

次は、この一年後の最新のセグメント別の売上高・利益です。

(平成28年9月期のセグメント別の売上高・利益)

さて、先ほどと同様に各セグメントの売上高純利益率を計算して見ましょう。

(売上高利益率)

メディア事業:−97%

ゲーム事業:19%

インターネット広告事業:9.6%

やはり、この年を見ても、ゲーム事業の利益率が最高で、インターネット広告事業がそれに続く感じです。利益率的にはゲーム事業が一番美味しいですが、ヒット作の出現回数によってゲーム事業の利益のボラが大きいのでビジネスとしては不安定な部分があります。それに比べて、インターネット事業は利益率はそれほど高くないでが、売上、利益ともに変動が穏やかで安定しているところが良いところです。

まとめると、サイバーエージェントは、「ボラが高いけど利益率の高いゲーム事業」と、「利益率はそれほど高くないけど着実に稼いでくれるインターネット広告事業」を組み合わせて、安定的に収益を稼いでいます。

そして今サイバーエージェントは、このゲーム事業とインターネット広告事業で稼いだ金を、新規の「メディア事業」に投資してさらなる発展を目指しているところです。

そこで、これからサイバーエージェントの3つの主力セグメントであるインターネット広告、ゲーム事業、メディア事業を一つづつ精査していきましょう。

サイバーエージェントのインターネット広告事業

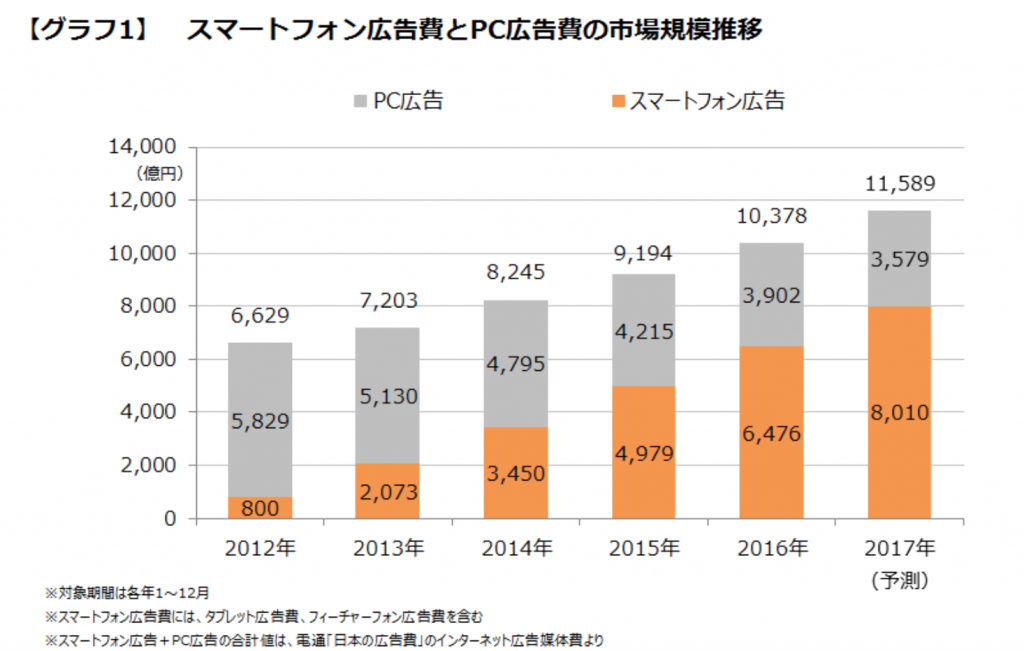

下のグラフが、日本国内全体のインターネット広告費の推移です。(https://www.cci.co.jp/news/2017_04_17/1-9/より引用)

このグラフを見てもわかる通り、インターネット広告は年々増加しており、特にスマートフォン広告の伸びは凄まじいものがあります。その一方、PCの広告費は減っていますので、完全にスマホシフトが進んでいる感じですね。実は、雑誌や新聞の広告費も年々減っているので、企業が宣伝広告を効果的にするにはスマホ広告をいかに利用するかが鍵となります。

このグラフを見てもわかる通り、インターネット広告は年々増加しており、特にスマートフォン広告の伸びは凄まじいものがあります。その一方、PCの広告費は減っていますので、完全にスマホシフトが進んでいる感じですね。実は、雑誌や新聞の広告費も年々減っているので、企業が宣伝広告を効果的にするにはスマホ広告をいかに利用するかが鍵となります。

サイバーエージェントはこの伸び盛りのインターネット広告事業で広告代理店として手堅いビジネスをしています。

少し古いですが2015年の国内の広告代理店の売上ランキングを見てましょう。(下図)(https://syn-ad.com/blog/26より引用)

広告売上の一位の企業が、誰もが知る電通です。そして2位に博報堂とよく知られている企業が入っています。そして、サイバーエージェントは堂々の4位にランクインしています。インターネット広告の企業に限れば堂々の一位です。(肌色に色付けされている企業がネット広告の企業です。)

インターネット広告はこれからも伸びていきそうですので、サイバーエージェントのインターネット広告事業は今後も堅調に成長していきそうです。

サイバーエージェントのゲーム事業

さて、次にインターネット広告事業と並んで、サイバーエージェントのもう一つの稼ぎ頭であるゲーム事業について見てみましょう。

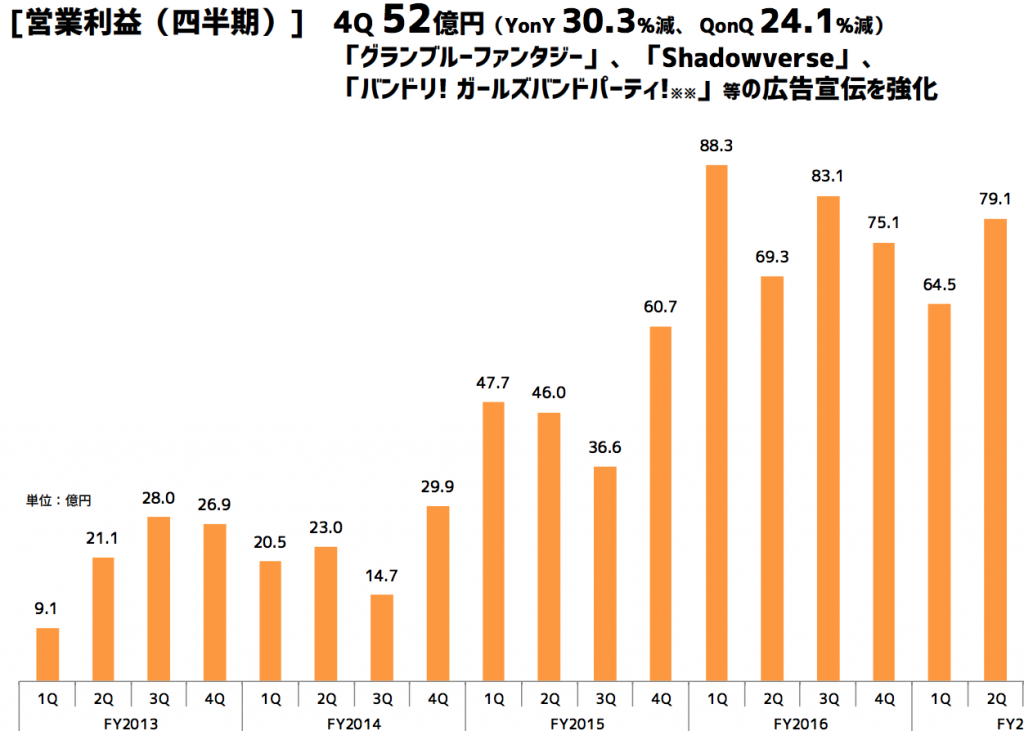

次の図はサイバーエージェントの四半期ごとの営業利益の推移です。(サイバーエージェントの決算説明資料より引用)

ゲーム事業の方は、少し上下に振れていますが基本的には右肩上がりで成長しています。ただ、サイバーエージェントに限らないのですが、収益がヒット作に大きく左右されるので、どのゲーム会社も収益の安定性には欠けることに気をつけておく必要があるでしょう。

つまりゲーム事業は、インターネット広告事業よりも利益率が高くて儲かりやすいけど、収益の変動率が大きいということですね。

サイバーエージェントは、「安定的に収益を上げられるインターネット事業」と、「利益率の高いゲーム事業」の2つをあわせ持つことによって、理想的な収益ポートフォリオを作り上げていると言えるでしょう。

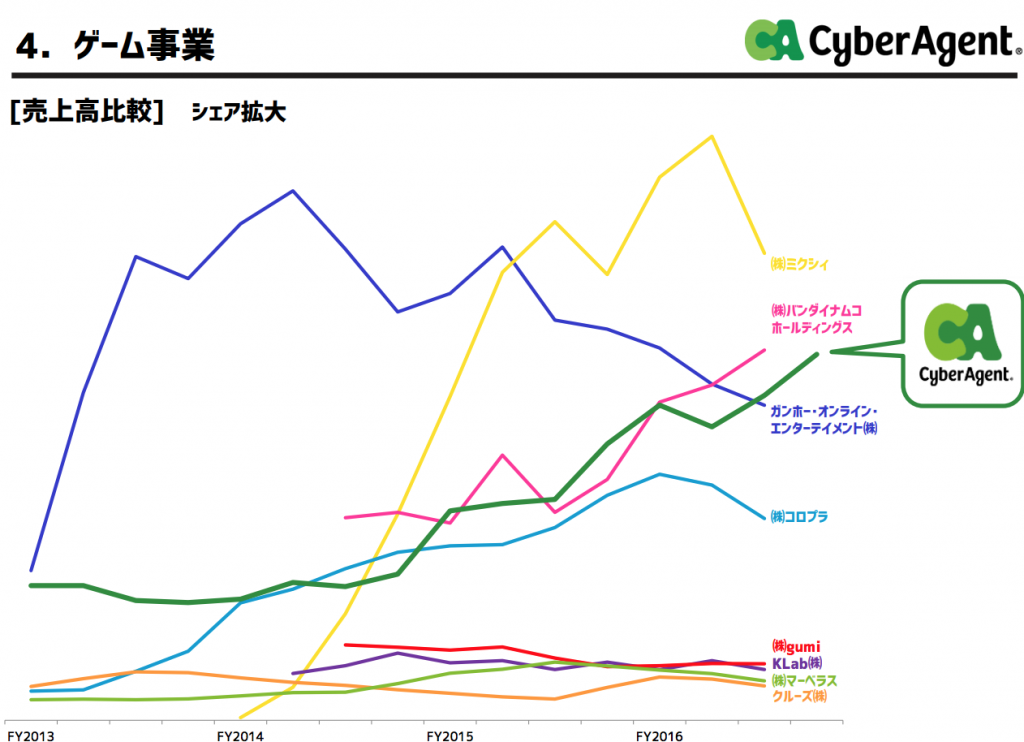

さて、サイバーエージェントはゲーム業界の中でどのあたりのポジションを占めているか見てみましょう。次の図が、ゲーム会社の売上高の比較の図です。(サイバーエージェントの決算説明会資料からの抜粋)

この図をみてみると、サイバーエージェントのゲーム事業の売上高も順調に伸びており、ライバル企業であるミクシィやバンダイ、ガンホー、コロプラと肩を並べる力があることがわかります。サイバーエージェントはゲーム会社であるというイメージはあまり強くありませんが、実際のところサイバーエージェントの半分はゲーム会社であるといっても過言ではないでしょう。

サイバーエージェントのメディア事業

さて、サイバーエージェントの3大事業の三番目の柱である問題(?)のメディア事業について調べてみましょう。

サイバーエージャントのメディア事業というと、アメーバ(Ameba)やアベマ(Abema)TVが主に知られています。藤田社長自らもっとも力を入れているセグメントですね。どうでもいい話ですが、アメーバとアベマ、「m」と「b」がひっくり返っていてどっちがどっちか、わかりにくいですね(笑)。

メディア事業は、昔から言われていたテレビとインターネットの融合という大きな構想で動き出したサイバーエージャントの今後を左右する一大新規事業です。

アベマTVは、インターネット上の多チャンネルの生放送というコンセプトで、限りなく現在のテレビに近い枠組みをインターネット上に体現したものとなっています。サイバーエージャントの説明によると、HuluやNetFlix、アマゾンプライムなどののオンデマンドの動画配信と違い、生放送であるところが違いなり、競合がいないということだそうです。

ただ、個人的にはインターネットでみる場合は、PCだろうがスマホだろうが生放送よりオンデマンド放送の方が嬉しいと思うのでこの辺は疑問符を持っています。

テレビは付けっ放しにして漫然とみることができるというのが大きな利点です。しかし、インターネットの場合はPCでもスマホでも、メールチャックやSNSなどのアプリ間を忙しく行き来するので、漠然と生放送配信をみるには向かないと思います。テレビはスイッチ一つで放送をみれますが、インターネットの場合は、PCでもスマホでも起動させてボタンを何個か動かすという動作が必要なので、生放送を漫然とみるには面倒な気がします。

また、インターネット上の動画はHuluやNetFlix、アマゾンプライム以外にもYouTubeなどの世界的巨大企業の競合が多く、人々の可処分時間の奪いとなっている競争の非常に高い分野です。Hulu、NetFlix、アマゾンプライム、YouTubeは、世界中に動画配信をしていますが、アベマTVは日本国内だけなのでマーケットが小さいと思われます。これから少子化・人口減を迎える日本で、特に制作費を回収するだけのマーケット規模を維持できるのか疑問符があり、結構難しい戦いになりそうです。

ということで、現在の生放送型のアベマTVは、上手く行かないのではないかと個人的には思っています。(ただし、一部の放送はオンデマンド配信もしているようです。)

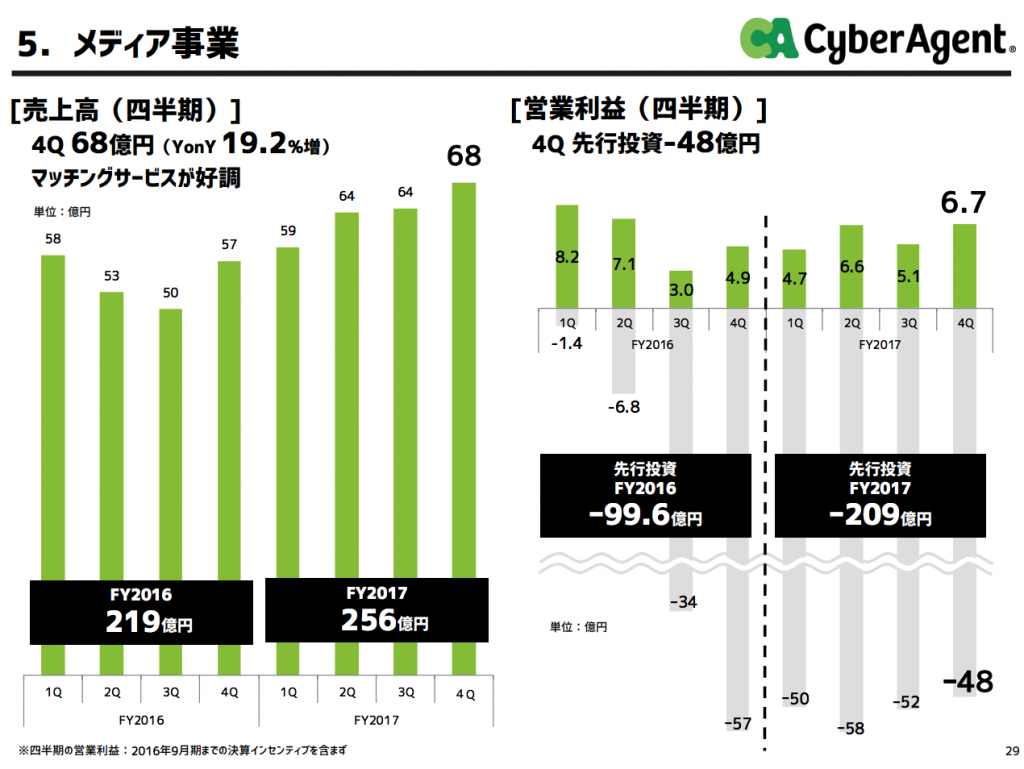

さて、それでは早速実際のサイバーエージャントのメディア事業セグメントの業績をみてみましょう。(下図は、サイバーエージャントの決算説明会資料からの抜粋です。)

まず、インターネット事業やゲーム事業に比べて、メディア事業の売上が桁が一つ小さく、まだまだこれからといった感じです。ただ、アベマTVに多大な投資をしているので、メディア事業の営業利益は大幅な赤字です。

先ほどの最新のゼグメント別の利益をみると、インターネット事業で儲かった利益をそのままそっくり、メディア事業の赤字で消えている計算になります。

ここまで、アベマTVに投資しているからには、サイバーエージャントはもうこの事業で成功するしかありませんね。。。

サイバーエージェントの時価総額、総資産(自己資本)、売上高(純利益)の比較)

さて、(1)時価総額、(2)総資産(自己資本)、(3)売上高(純利益)は、企業の株式価値、資本価値、利益価値という3つの性質の異なる価値を比較しており、これらの数字を比較することにより、その企業の全体像を大雑把に掴むことができます。また、これらの数字から投資に必要な指標(ROE,PERなどの)も計算でき、その企業のもっとも重要な数字とも言えるでしょう。

早速、サイバーエージャントの時価総額、総資産(自己資本)、売上高(純利益)をみてみましょう。

時価総額:5500億円

総資産:1640億円(自己資本780億円)

売上高:3700億円(純利益40億円)

ここから投資に有効な各指標を計算すると以下のようになります。

自己資本比率:40%

売上高純利益率:1%

ROA:2%

ROE:5%

PER:137倍

PBR:7倍

サイバーエージャントのこれらの指標をみてみると、いずれも良くないですね。これは、サイバーエージャントの利益が小さいことに起因しています。つまり、メディア事業での赤字がこれらの株価の指標を少なくとも見かけ上悪くしています。特にPERは100倍を超えていて、利益に対して株価が高すぎます。(PERは20倍くらいが適正水準です。)

そこで仮に、メディア事業の赤字がなければ、サイバーエージャントのPERがどれくらいの水準になるか見積もってみましょう。先ほどのセグメント別の利益をみてみると、メディア事業の赤字と、インターネット事業での黒字の絶対額はほぼ同じで、お互いを打ち消しあっています。

そこでメディア事業の赤字がなければ、インターネット事業の黒字をそのまま利益に上乗せできると考えると、サイバーエージャントの仮想的な利益は現状の2倍くらいはあると考えられます。すると、メディア事業の赤字がない場合のサイバーエージャントのPERは50倍くらいと見積もれます。

このPER50倍という数字はどうでしょうか?アベマTVが上手くいくと考えれば、その成長を織り込んだ適正な株価と言えるかもしれません。ただ、アベマTVが頓挫すると考えれば、株価は高すぎますね。。。

サイバーエージェントの株価と理論株価の推移、今後の予想(見通し)

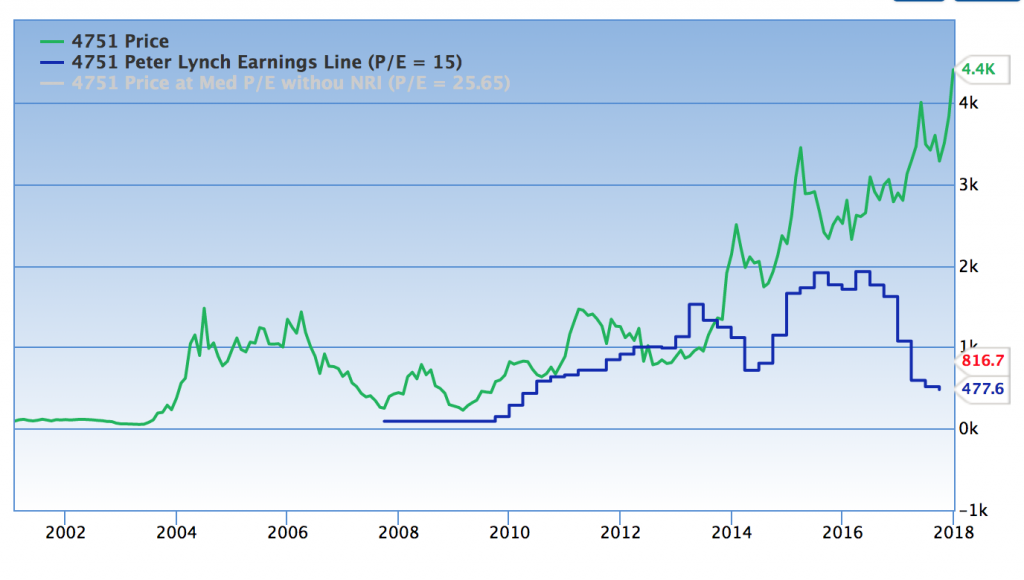

さて、実際のサイバーエージャントの株価の推移と、理論株価の推移をみてみましょう(下図)。ここで、理論株価は一株あたりの純利益の15倍で計算されています。

緑色がサイバーエージャントの実際の株価で、青色が理論株価です。2014年位までは実際の株価と理論株価はだいたい同じような水準で似たような動きをしてきました。

しかし、ここ数年で株価は理論株価から乖離して割高水準になっています。特に一番右の直近の理論株価は、メディア事業の赤字もあって急激に下がっています。このために、PERを100倍を超える高水準になっています。

サイバーエージャントへの今後の株式投資ですが、メディア事業の赤字がないと考えても株価は割高と考えられますので、見送りで良いと思います。

アベマTVが大ブレークすると確信している人は、一時的な原因で下がったところで株式投資しても良いかもしれませんが、個人的には株式投資は控えておこうと思います。