吉野家(9861)は言わずと知れた牛丼の老舗で、美味い、早い、安いの三拍子で多くの人に愛されています。吉野家を取り囲む市場環境、業績などを見て、今後の業績、株価の推移を予想してみたいと思います。

吉野家は薄利多売で売上高利益率が低く、損益分岐点が高いという特徴があります。多くの外食産業も同じような特徴があります。そのため、原材料費や人件費などの費用が上昇すると大きく業績が落ち込んでしまいます。

吉野家の牛丼の原材料である牛肉の部位の値段は上昇しています。もともとは米国では食べらなくて捨てていた牛肉の部位を吉野家が格安で輸入して牛丼として提供していました。これが牛丼が格安である理由です。ところが中国をはじめとするアジア諸国もこの肉の部位を輸入して食べるようになってきており、この牛肉の値段が上昇して吉野家の業績を圧迫しています。

次に吉野家の業績を圧迫しているのが人件費の上昇です。日本は少子高齢化の人口減少で都市部を中心にバイトの担い手が足りなくなっています。バイトの時給が上昇しており、特に都内ではオペレーションに入っているのは、ほぼ外国人のみという事態になっています。牛丼などのメニューの値段を値上げしにくいなか、人件費の上昇も吉野家の業績を悪化させています。

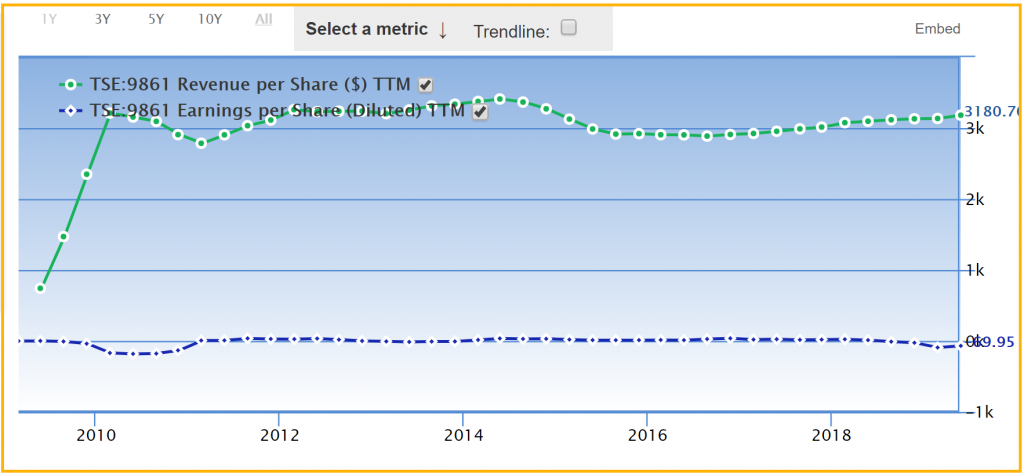

さて、吉野家のこれまでの業績を見てみましょう。下図は、吉野家の一株あたりの売上高(緑)と純利益(青)の推移です。

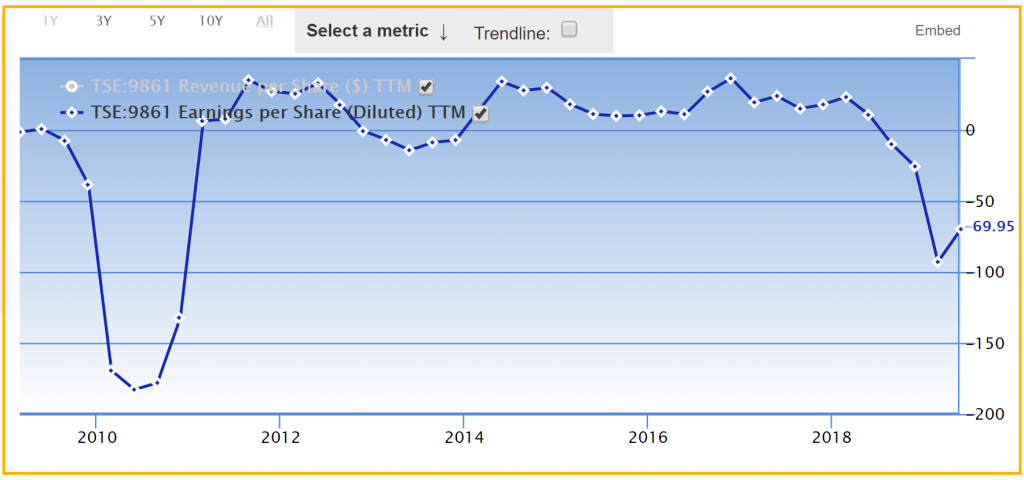

吉野家の売上高(緑)をみるとここ10年位、ほぼ横ばいです。売上高(緑)に比べて純利益(青)が小さすぎて見えにくいので、上図で一株あたりの純利益(青)だけを取り出したのが下図です。

上図をみてもわかる通り、純利益もほとんど伸びがないですね。売上高も純利益もほとんど成長していないのは、少子高齢化で人口減の日本市場で吉野家は大方成熟しきったことを考えるとある意味当然の帰結かもしれません。

あと、上の2つの図の売上高と純利益の推移をみてみると、売上高純利益率がかなり小さいことがわかります。これは売上に対する原材料費や人件費の占める割合が高いことを示しています。要するに薄利多売ということですね。原材料費や人件費が上昇すると簡単に赤字になってしまいます。

このために、上図を見てもわかる通り、純利益の上下のブレが激しく、年によって簡単に赤字に転落しています。

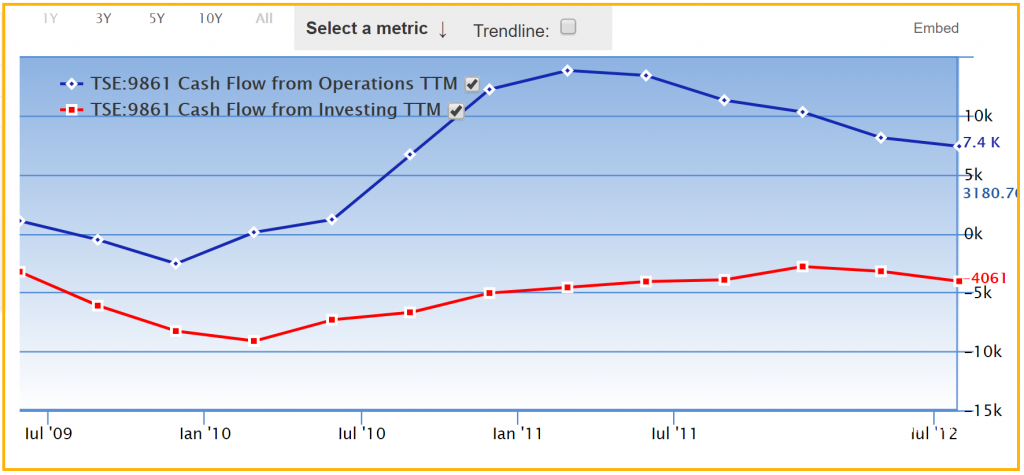

次の図が吉野家の営業キャッシュフロー(青)と投資キャッシュフロー(赤)です。

上の図は一部の期間だけのグラフになりますが、営業キャッシュフロー(青)がプラス、投資キャッシュフロー(赤)がマイナスになっています。さらに、営業キャッシュフローのプラス幅が、投資キャッシュフローのマイナス幅を上回っており良い形をしています。全期間のグラフではありませんが、特に問題はないでしょう。

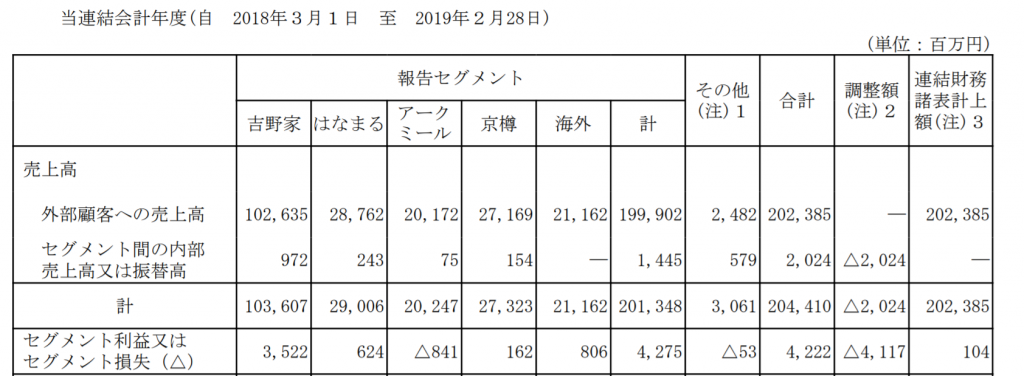

次は吉野家のセグメント別の売上高と利益の表です。

吉野家には、吉野家本体事業、はなまる、アークミール、京樽、海外の五個のセグメントがあります。吉野家本体事業が売上高、利益共に最大です。

特に注目したいのが海外セクターです。利益で見ると海外セクターが吉野家本体事業についで2番目に大きいです。海外セクターは利益率でみても本体事業とほぼ同レベルで悪くありません。日本はこれからますます人口減が進みますので、海外部門が伸びていかないと吉野家が今後成長していくのは難しいでしょう。今後も海外セクターの成長性を注視したいですね。

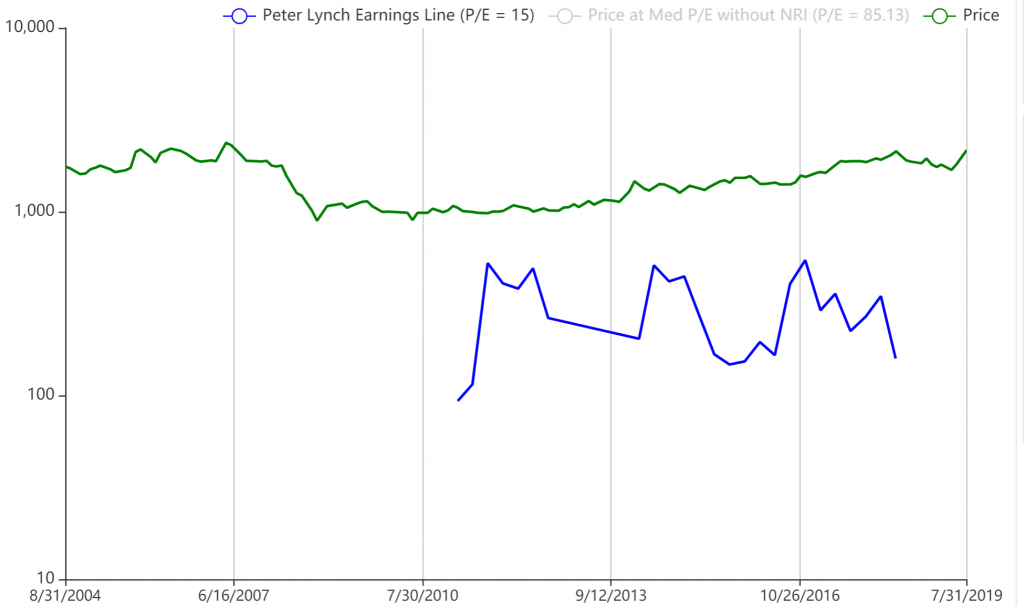

次の図が吉野家の株価(緑)と理論株価(青)の推移のグラフです。理論株価は一株あたりの純利益の15倍で計算されています。(理論株価(青)はデータが一部欠損していますがご容赦ください。)

吉野家の株価(緑)は理論株価(青)を上回って推移していて、一貫して割高が続いていると考えられます。それほど成長しているわけではないので、この割高な分は将来の成長を先取りしているというわけではなく、優待や知名度といったものがプレミアとして乗っていると考えられます。

吉野家は事業としては良いと思いますが、成長性や薄利多売による利益率の低さ、株価の割高感を考えると投資は躊躇してしまきますね。